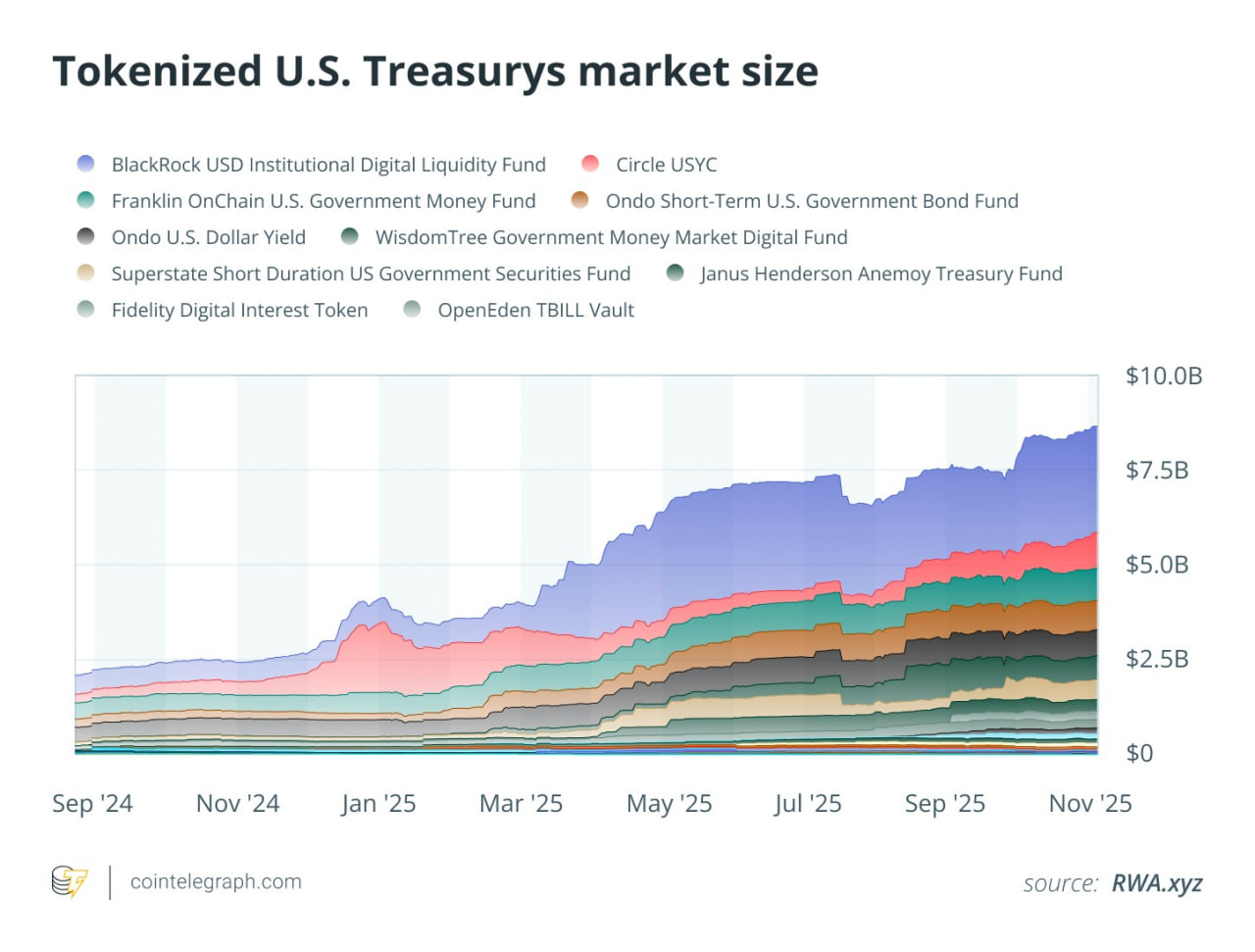

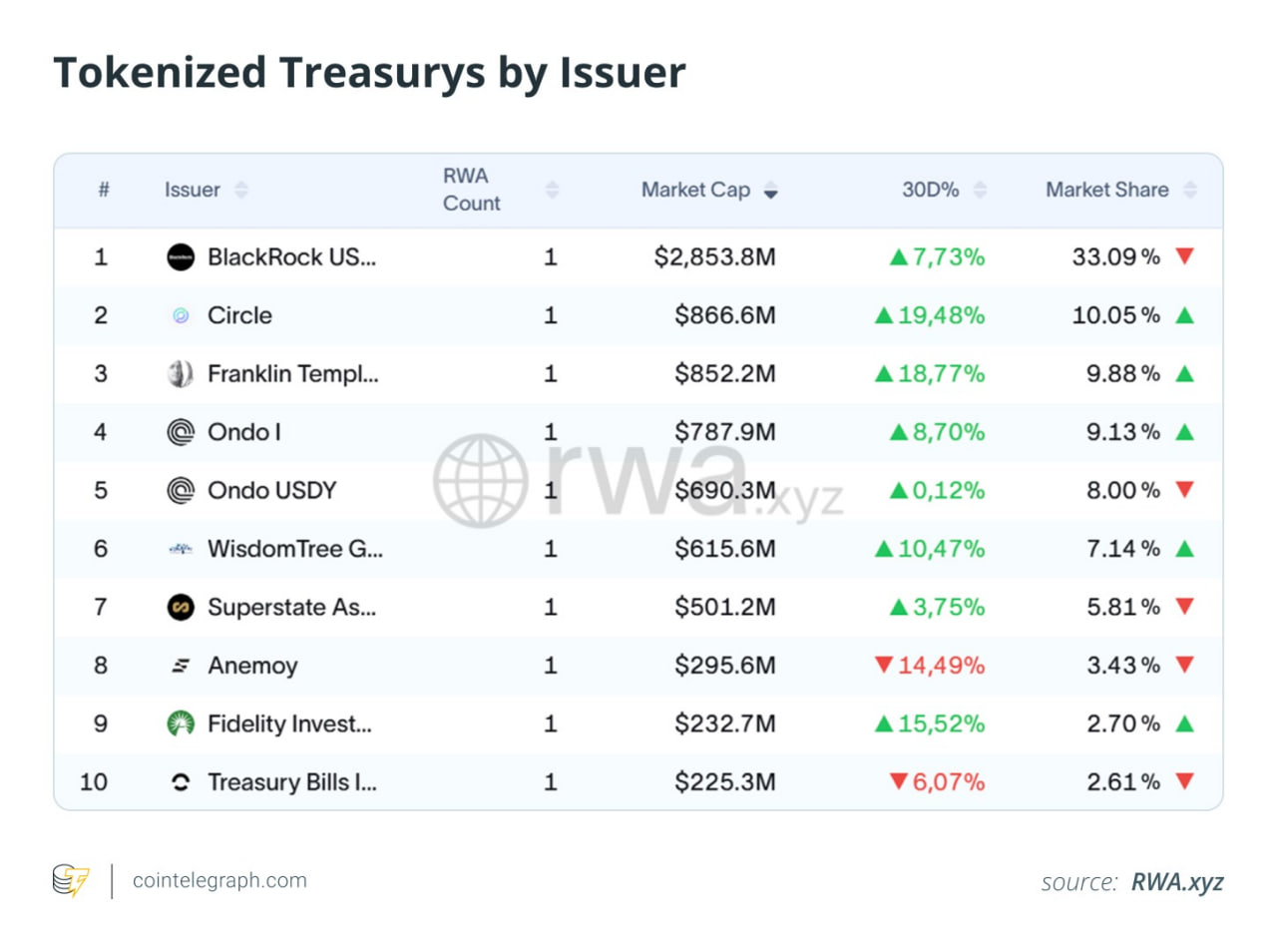

Theo dữ liệu từ RWA.xyz, giá trị Tokenized Treasuries đã tăng hơn 16% chỉ trong vòng hơn một tháng, từ 7,4 tỷ USD giữa tháng 9 lên 8,6 tỷ USD cuối tháng 10/2025. Dẫn đầu thị trường là BlackRock BUIDL với khoảng 2,85 tỷ USD, tiếp theo là Circle USYC (866 triệu USD) và Franklin Templeton BENJI (865 triệu USD). Các quỹ mới như Fidelity Digital Interest Token cũng ghi nhận mức tăng trưởng ấn tượng, đạt hơn 232 triệu USD chỉ sau thời gian ngắn ra mắt.

Các quỹ Tokenized Money Market (MMF) – vốn tập trung vào chứng khoán ngắn hạn của chính phủ Mỹ, đang được sử dụng ngày càng nhiều làm tài sản đảm bảo cho các hoạt động giao dịch. Tháng 6, Crypto.com và Deribit trở thành những nền tảng đầu tiên chấp nhận quỹ BUIDL làm tài sản thế chấp, trong khi Bybit cũng thông báo sẽ cho phép người dùng sử dụng token QCDT, một quỹ được phê duyệt bởi DFSA, để thay thế cho tiền mặt hoặc stablecoin.

Ngân hàng truyền thống bước vào cuộc chơi

Bước tiến đáng chú ý đến từ DBS Bank – ngân hàng hàng đầu Singapore, khi thông báo triển khai thử nghiệm Franklin Templeton’s sgBENJI (phiên bản onchain của U.S. Government Money Fund) trên DBS Digital Exchange. sgBENJI sẽ được dùng cho hoạt động repo, cho vay và tài trợ tín dụng, đánh dấu sự tích hợp đầu tiên giữa tài sản số và hoạt động tài chính truyền thống.

Không chỉ dừng ở việc phát hành token, các tổ chức tài chính lớn đang tập trung xây dựng hệ thống liên kết giữa ngân hàng và blockchain. Mới đây, Chainlink và Swift phối hợp cùng UBS Tokenize đã thử nghiệm thành công việc xử lý giao dịch đăng ký và rút vốn quỹ token hóa bằng chuẩn ISO 20022, vốn đang được sử dụng phổ biến trong hệ thống thanh toán toàn cầu. Bước tiến này giúp tokenized assets dễ dàng hòa nhập vào quy trình thanh toán và báo cáo chuẩn hóa, mở đường cho tính tương thích và liên thông dữ liệu giữa tài chính truyền thống và DeFi.

Cơ cấu thị trường và thách thức pháp lý

Dù tăng trưởng nhanh, thị trường Tokenized Treasuries vẫn bị chi phối bởi một số quỹ lớn. BlackRock chiếm 33% thị phần, trong khi Circle, Franklin Templeton và Ondo mỗi bên nắm khoảng 9–10%. Tuy nhiên, sự xuất hiện của các nhà phát hành mới như WisdomTree và Superstate đang giúp thị trường trở nên cân bằng và thanh khoản hơn.

Về phía thách thức, phần lớn các quỹ vẫn chỉ mở cho nhà đầu tư đủ điều kiện (Qualified Purchasers) theo quy định của Mỹ. Bên cạnh đó, cơ chế mua/bán và rút vốn theo khung giờ giống quỹ truyền thống khiến Tokenized Treasuries chưa thể hoạt động 24/7 như crypto. Ngoài ra, các sàn vẫn áp dụng mức chiết khấu 10% khi dùng tokenized Treasuries làm tài sản thế chấp, cao hơn nhiều so với mức 2% trong thị trường repo truyền thống.

CFTC thúc đẩy khung pháp lý

Ngày 23/9, Ủy ban Giao dịch Hàng hóa Tương lai Mỹ (CFTC) khởi động chương trình Tokenized Collateral and Stablecoins Initiative, nhằm thử nghiệm cơ chế sử dụng tài sản token hóa làm tài sản đảm bảo cho các giao dịch phái sinh. Đây được xem là bước đi chiến lược mở đường cho việc hợp pháp hóa và tiêu chuẩn hóa Tokenized Treasuries trong hệ thống tài chính Hoa Kỳ.

Với các thử nghiệm từ DBS, Chainlink – Swift và các sàn giao dịch lớn, thị trường Tokenized Treasuries đang tiến gần hơn đến giai đoạn sử dụng trong quy mô thương mại. Khi quy định được hoàn thiện và cơ sở hạ tầng blockchain tiếp tục cải tiến, Tokenized Treasuries sẽ không còn là sản phẩm thử nghiệm mà trở thành một lớp tài sản chủ chốt, kết nối bảng cân đối ngân hàng, stablecoin và tài chính onchain.

Đọc thêm:

English

English

.jpg)

_thumb_720.jpg)