1. Liquidity Pool là gì?

Liquidity Pool (bể thanh khoản) là một nhóm các loại tài sản (có thể là coin, token hoặc stablecoin) được khoá trong một hợp đồng thông minh.

Liquidity Pool được sử dụng trong khá nhiều các mô hình khác nhau như các AMM (nhà tạo lập thị trường tự động), nền tảng cho vay lending/ borrowing và yield farming,… Nhưng AMM là mô hình sử dụng bể thanh khoản phổ biến nhất.

Đối với các sàn giao dịch DEX/ AMM thì liquidity pool chính là xương sống, đóng vai trò quan trọng trong mô hình hoạt động.

2. Cách thức hoạt động của Liquidity Pool

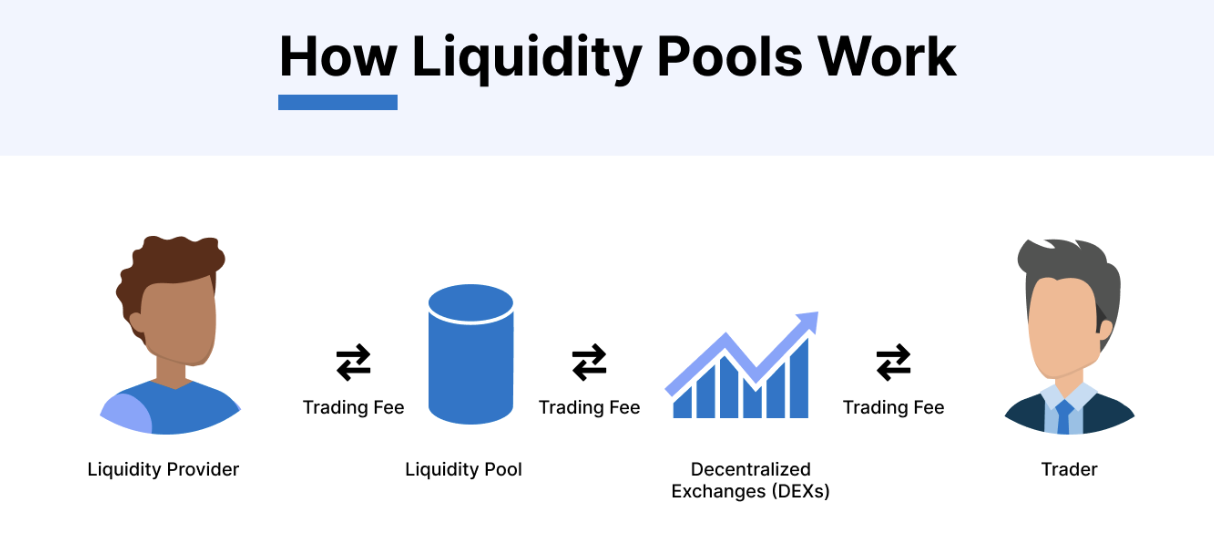

Tham gia và liên quan trực tiếp đến Liquidity Pool sẽ bao gồm 2 thành phần chính:

- Liquidity Provider (Nhà cung cấp thanh khoản)

- Traders (Nhà giao dịch và sử dụng thanh khoản)

- Liquidity

Cách thức hoạt động của Liquidity Pool có thể tóm gọn lại trong các bước dưới đây:

- Các nhà cung cấp thanh khoản (LP) sẽ cung cấp thanh khoản hay còn gọi là các cặp tài sản khác nhau, có giá trị tương đương nhau vào trong bể thanh khoản.

- Những bể thanh khoản này sẽ được sử dụng làm nguồn thanh khoản chính trên các sàn giao dịch phi tập trung (AMM/ DEX).

- Những nhà giao dịch (trader) khi thực hiện các giao dịch mua bán (swap) các loại tài sản trên các sàn phi tập trung sẽ sử dụng trực tiếp thanh khoản từ những pool này và phải trả một khoản phí giao dịch cho nền tảng.

- LP sẽ được nhận phần thưởng cho việc cung cấp thanh khoản từ chính phí giao dịch trên nền tảng hoặc token gốc của nền tảng . Phần thưởng này sẽ tương ứng với số lượng cổ phần mà họ cung cấp trên tổng thanh khoản trong bể.

Bất kỳ ai cũng có thể trở thành nhà cung cấp thanh khoản, việc này khiến nguồn thanh khoản của các DEX dồi dào và dễ dàng tiếp cận hơn so với CEX.

3. Vai trò của Liquidity Pool trong DeFi

Liquidity Pool đóng vai trò cốt lõi trong các nền tảng AMM/ DEX nói riêng và DeFi nói chung, giúp gia tăng khả năng thực hiện giao dịch trên các sàn giao dịch điện tử phi tập trung.

Khi nhắc tới DeFi, có lẽ tính thanh khoản là yếu tố quan trọng nhất, là thách thức lớn với hầu hết các dự án DeFi, đặc biệt là ở những giai đoạn đầu của thị trường, số lượng người mua và bán còn rất hạn chế. Thử tưởng tượng giao dịch sẽ xảy ra như thế nào? Khi người dùng muốn thực hiện một lệnh mua với một loại tài sản, sẽ cần tìm được một người muốn bán số lượng tài sản phù hợp. Điều này khiến các giao dịch muốn được thực hiện sẽ khá khó khăn.

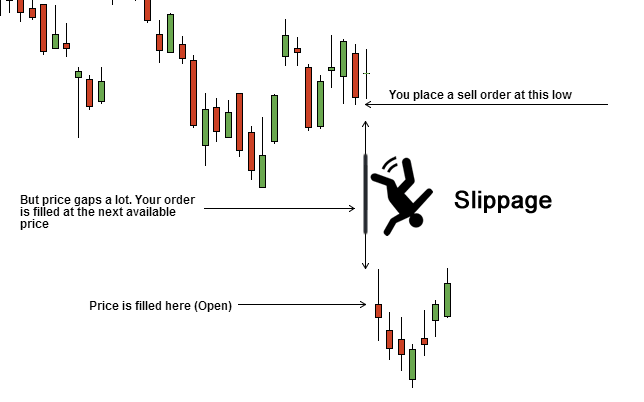

Trong bất kỳ giao dịch nào, tình trạng trượt giá (slippage) sẽ là một trong những vấn đề đáng lo lắng nhất đối với các nhà giao dịch.

Trượt giá là sự chênh lệch giữa giá dự kiến của một giao dịch và giá thực hiện giao dịch đó. Trượt giá xảy ra phổ biến nhất trong những khoảng thời gian thị trường có biến động cao và cũng có thể xảy ra khi một lệnh lớn được thực hiện nhưng không có đủ khối lượng thanh khoản ở mức giá đã chọn để duy trì chênh lệch giá mua-bán.

AMM ra đời là giải pháp khắc phục cho vấn đề thanh khoản hạn chế, dựa vào các Liquidity Pool mà không cần đến những người trung gian thứ ba nữa. Khi lượng thanh khoản trong các bể thanh khoản càng đủ lớn và lượng tài sản hỗ trợ càng nhiều thì giao dịch trên các sàn phi tập trung đó càng dễ dàng được thực hiện hơn.

4. Sự khác nhau giữa các sàn giao dịch dùng bể thanh khoản và sổ lệnh (order book)

Hiện tại, các sàn giao dịch trên thị trường sẽ chia thành 2 nhóm chính:

- Sàn giao dịch phi tập trung AMM

- Sàn giao dịch sử dụng Order Book (sổ lệnh)

Vậy sổ lệnh là gì?

Sổ lệnh là một tập hợp các lệnh đang mở trên một thị trường cụ thể, thể hiện tường mua và bán hiện tại ở thị trường đó. Sổ lệnh thường khá phổ biến trên các sàn giao dịch tập trung như Binance, MEXC, Huobi,….

Một lệnh sẽ được thực hiện nếu như nhu cầu mua bán của nhà giao dịch khớp với giá trên sổ lệnh lúc giao dịch. Vì vậy, order book sẽ phù hợp với các thị trường có thanh khoản lớn như CEX. Còn đối với các DEX có thanh khoản hạn chế, sẽ rất khó để các lệnh khớp được với nhau.

Chính vì vậy, liquidity pool đã được ra đời để giải quyết vấn đề đó cho các sàn giao dịch phi tập trung. Giao dịch của người dùng sẽ được lấy trực tiếp từ liquidity pool mà không cần đợi khớp với nhu cầu của các trader khác.

Order book (Sổ lệnh) là cơ chế khớp lệnh phổ biến khi người dùng giao dịch trên các sàn CEX như Binance, Huobi, OKX, Coinbase. Lúc này, lệnh của bạn sẽ được thực thi nếu như giá của sổ lệnh khớp với giá bạn đã đặt ra để mua hoặc bán.

5. Các dự án lớn sử dụng bể thanh khoản?

Hiện tại mô hình AMM sử dụng bể thanh khoản đang được sử dụng khá phổ biến trong hầu hết các sàn giao dịch phi tập trung. Bancor là giao thức đầu tiên sử dụng bể thanh khoản, tuy nhiên khái niệm “bể thanh khoản” chỉ trở nên phổ biến và được biết tới nhiều hơn sau khi Uniswap lên ngôi.

Dưới đây là một số các sàn giao dịch phi tập trung sử dụng bể thanh khoản:

- Ethereum: Uniswap, SushiSwap, Curve Finance, Balancer,…

- BNB Chain: PancakeSwap, BakerySwap, BurgerSwap,…

6. Ưu và nhược điểm của Liquidity Pool

Ưu điểm

- Giải quyết vấn đề thanh khoản và gia tăng tính thanh khoản cho các sàn giao dịch phi tập trung.

- Đơn giản hoá các giao dịch trên DEX bằng cách cho phép các giao dịch được thực hiện ở giá thị trường theo thời gian giao dịch thực.

- Cho phép việc tiếp cận với các sàn giao dịch dễ dàng hơn. Khi hầu hết các bể thanh khoản trên các sàn giao dịch tập trung đều được cung cấp bởi các whale (cá voi) hoặc chính sàn thì LP của các sàn AMM có thể là bất cứ ai, kể cả nhà đầu tư cá nhân nhỏ lẻ.

- Giúp những nhà cung cấp thanh khoản có thể kiếm thêm thu nhập bằng việc cung cấp thanh khoản cho sàn, để nhận lại phần thưởng bằng phí giao dịch hoặc/và token gốc của nền tảng.

- Giúp các nhà giao dịch không cần lo ngại về tài sản của mình vì tài sản vẫn được quản lý hoàn toàn bởi người dùng, không phải thông qua bất kỳ bên thứ ba nào như CEX. Sử dụng các hợp đồng thông minh gia tăng tính minh bạch và độ an toàn cho tài sản của nhà giao dịch.

Nhược điểm

-

Các nhà cung cấp thanh khoản sẽ phải khoá tài sản của mình vào giao thức. Không tránh được hoàn toàn các nguy cơ bị hack nếu các giao thức sử dụng liquidity pool có độ bảo mật kém.

-

Đối với các giao thức mới và không uy tín, nguy cơ lừa đảo (scam) và rug pulls (rút hết thành khoản) cũng cần phải lưu ý.

-

Ngoài ra, Impermanent Loss (tổn thất tạm thời) cũng là một trong những vấn đề khá phổ biến khi các LP cung cấp thanh khoản cho các AMM.

Tìm hiểu về Impermanent Loss: https://theblock101.com/uniswap-la-gi

7. Kết luận

Trên đây là những thông tin cơ bản về Liquidity Pool (bể thanh khoản) trong thị trường crypto. Đây là một trong những cơ chế xương sống và cốt lõi đằng sau các hệ sinh thái và giao thức DeFi hiện tại, đã thay đổi hoàn toàn cuộc chơi về sự phi tập trung, gia tăng ứng dụng cho các sàn AMM/ DEX.

Hy vọng các thông tin trên hữu ích với người đọc. Theo dõi đội ngũ Bigcoin để cập nhật thêm nhiều thông tin nữa về các dự án crypto nổi bật cũng như các tin tức quan trọng của thị trường.

English

English

_thumb_720.jpg)