1. Thu nhập thụ động là gì?

Thu nhập thụ động là thu nhập mà bạn kiếm được mà không cần phải dành nhiều thời gian, công sức hay sự chú ý hàng ngày để duy trì hoạt động. Điều này thường được thực hiện thông qua việc đầu tư vào các tài sản tài chính hoặc sở hữu các nguồn thu nhập thụ động như bất động sản cho thuê, cổ phiếu, trái phiếu, tiền điện tử, quỹ đầu tư, tiền lãi ngân hàng, hay các sản phẩm và dịch vụ kỹ thuật số như các ứng dụng, sách, video hướng dẫn, v.v.

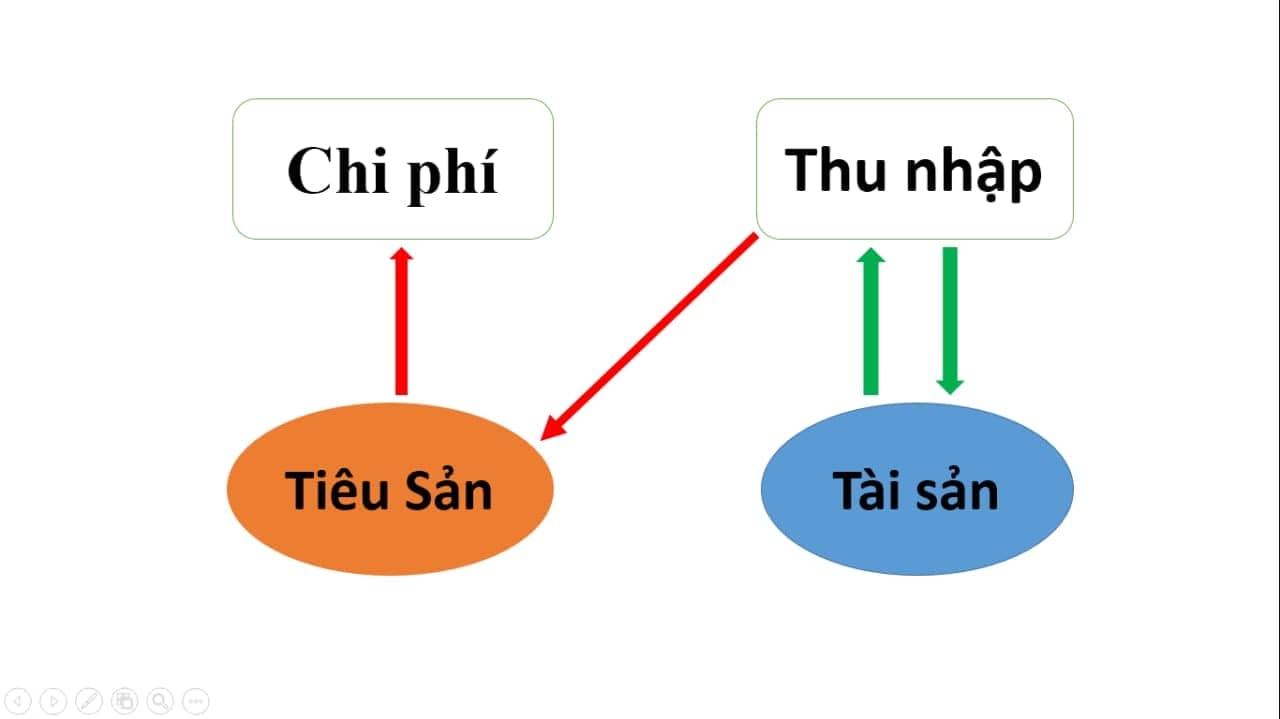

2. Phân biệt giữa tài sản và tiêu sản

Tôi có một cuốn sách gối đầu giường đó là “Cha giàu cha nghèo”, một cuốn sách vỡ lòng dành cho bất cứ ai muốn phát triển cây tiền bạc của mình đều nên đọc qua. Theo như tác giả định nghĩ về tài sản và tiêu sản, tôi muốn tóm tắt cho các bạn sự khắc biệt của nó là như thế nào.

Tài sản là các tài sản mà bạn sở hữu và có thể tạo ra giá trị lâu dài hoặc có khả năng tăng giá trị theo thời gian. Đó là các tài sản mà bạn có thể sử dụng để tạo ra thu nhập hoặc làm tài trợ cho mục tiêu tài chính của bạn trong tương lai. Ví dụ về các tài sản có thể bao gồm bất động sản, cổ phiếu, trái phiếu, vàng, bitcoin v.v.

Trong khi đó, tiêu sản là các sản phẩm hoặc dịch vụ mà bạn mua để sử dụng và tiêu thụ ngay lập tức. Chúng thường không tạo ra giá trị lâu dài hoặc có khả năng tăng giá trị theo thời gian và thường mất giá trị nhanh chóng. Ví dụ về các tiêu sản bao gồm quần áo, thực phẩm, điện thoại, laptop, v.v.

Tài sản đem lại tiền cho bạn, còn tiêu sản rút tiền từ túi bạn ra.

Một ví dụ khác về tài sản và tiêu sản, nếu như các bạn biết cách tận dụng tối ưu các giá trị mà vật bạn đã mua lại thì có thể nó không phải là tiêu sản nữa mà là 1 tài sản. Ví dụ: Một căn nhà nếu bạn mua về chỉ để cho ở thì bạn sẽ phải chi trả tiền cho các phí như: Điện, nước, wifi, chi phí tu sửa nhà, trang trí cho ngôi nhà đó, trong trường hợp này nó là tiêu sản, nhưng nếu như bạn đem nó đi cho thuê, và mỗi tháng nó đem lại cho bạn thêm 1 nguồn thu, thì đây chính là thu nhập thụ động và giờ nó là 1 tài sản.

3. Nguyên tắc 6 chiếc hũ thần

Nguyên tắc 6 chiếc hũ thần là một trong những nguyên tắc quản lý tài chính cơ bản nhất. Nó giúp bạn quản lý tiền của mình hiệu quả bằng cách chia tiền thành sáu khoản chi tiêu khác nhau. Sáu chiếc hũ thần đại diện cho sáu mục đích khác nhau của chi tiêu của bạn, bao gồm:

Hũ 1: 50% Chi phí cần thiết, bạn hãy chỉ nên dung 55% số tiền mình có để chi trả cho các chi phí thiết yếu như: tiền nhà, chi phí sinh hoạt, tiền dành cho việc phát triển mối quan hệ…

Hũ 2: 20% Tiết kiệm cho tương lai. Bạn tiết kiệm không phải chỉ để mua 1 thứ gì đó bạn thích mà hãy tiết kiệm để đầu tư vào 1 thứ bạn tin tưởng rằng 5 năm, 10 năm nữa nó sẽ đem lại cho bạn sự thịnh vượng.

Hũ 3: 10% Đầu tư vào bản thân. Không có khoản đầu tư nào đem lại lợi nhuận lớn hơn việc bạn đầu tư vào chính mình. Kiến thức càng lớn thì túi tiền của bạn cũng sẽ tự động lớn dần theo lượng kiến thức bạn có.

Hũ 4: 10% Cho việc hưởng thụ. Chúng ta không thể bắt ép bản thân mình phải quá hà tiện, hãy dành 1 phần nhỏ để hưởng thụ cho bản thân mình, có thể là những bữa ăn hoặc tụ tập bạn bè để trò chuyện, mọi thứ lành mạnh mà bạn có thể giúp cho bộ não mình thư giãn hơn. Nhưng hãy nhớ là 10% thôi nhé.

Hũ 5: 5% Chi tiêu bất đắc dĩ, bạn hãy nên tiết kiệm 1 khoản này để đề phòng xử lí các biến cố đột xuất mà bạn gặp phải liên quan đến tiền bạc, không ai là không trải qua các biến cố này, và nếu bạn không phải là một người luôn có trọng tài khoản 1 số tiền lớn thì hãy để dành 1 khoản như thế này.

Hũ 6: 5% Cho mục đích từ thiện, hãy dành 1 phần nhỏ chi phí để giúp đỡ những người khác, những người có hoàn cảnh khó khăn hơn chúng ta.

Hãy linh hoạt thay đổi sổ % từng hũ dựa theo thu nhập của các bạn và môi trường sống của các bạn làm sao cho cây tiền bạc phát triển nhanh nhất.

Bằng cách sử dụng nguyên tắc 6 chiếc hũ thần, bạn có thể quản lý tiền của mình một cách hiệu quả hơn, đảm bảo rằng bạn đang chi tiêu một cách hợp lý cho các mục đích khác nhau trong cuộc sống của mình. Bạn cũng có thể sử dụng nguyên tắc này để tiết kiệm tiền, đầu tư hoặc tăng cường khả năng thanh toán khi cần thiết. Việc biết và áp dụng nguyên tắc này cũng giúp bạn giảm thiểu rủi ro và đạt được mục tiêu tài chính của mình một cách hiệu quả hơn.

4. Trong đầu tư tiền số làm thế nào để bạn tiến đến con đường tự do tài chính

4.1. Nguyên tắc “Không bao giờ đặt hết trứng vào cùng 1 rổ”

Việc chia đều trứng cho các rổ là một nguyên tắc phổ biến của các nhà đầu tư. Nếu bạn chưa biết hoặc chưa áp dụng nguyên tắc này, hãy học và áp dụng ngay từ bây giờ. Nguyên tắc này dễ học và dễ áp dụng vào thực tiễn trong đầu tư.

50% Đầu tư an toàn: Dùng số tiền này để nắm giữ các đồng coin top như: Bitcoin, Ethereum, Litecoin, Cardano, Tron,….

30% Đầu tư mạo hiểm: Tham gia mua các coin được IEO trên các sàn lớn, hoặc các altcoin có tiềm năng sẽ x5- x10 lần trong tương lai.

20% Đầu tư siêu mạo hiểm: Tham gia giao dịch Margin hoặc Future(hình thức dung đòn bẩy trong giao dịch tài chính). Giao dịch Margin hay Future cũng không hẳn là quá mạo hiểm nếu chúng ta có kiến thức phân tích kỹ thuật hoặc 1 đội nhóm hỗ trợ.

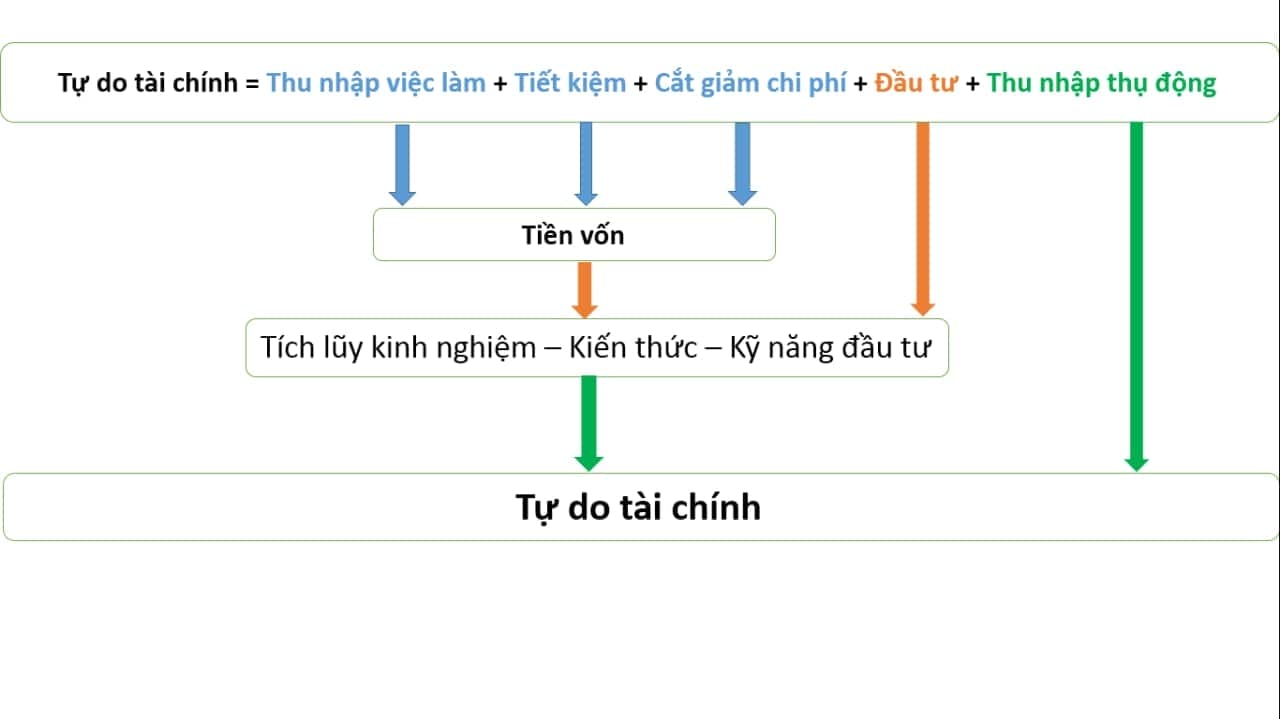

4.2. Con đường đến tự do tài chính như thế nào?

Mình sẽ tóm tắt trên 1 sơ đồ để các bạn dễ hiểu:

“Lãi suất kép là kỳ quan thứ 8 thế giới”, tôi hoàn toàn đồng ý với quan điểm này, Lãi suất kép là một công cụ mạnh mẽ đến mức mà Albert Einstein đã từng gọi nó là phát minh quan trọng nhất trong lịch sử nhân loại. Công thức và ví dụ sau đây của tôi sẽ chứng minh cho các bạn thấy.

Công thức của lãi suất kép:

Lãi suất kép = a( 1 + n%)m

Lãi suất kép là một công cụ mạnh mẽ đến mức mà Albert Einstein đã từng gọi nó là phát minh quan trọng nhất trong lịch sử nhân loại!

Ví dụ minh hoạ:

William và James là hai người cùng đến tuổi nghỉ hưu ở độ tuổi 65. Tuy nhiên, William đã bắt đầu đầu tư sớm hơn James và đầu tư 4000 đô la mỗi năm từ khi 20 tuổi trong suốt 20 năm tiếp theo. Khi đến tuổi 40, ông dừng đầu tư thêm nhưng để lại số tiền đó trong tài khoản, không phải trả thuế và thu được lợi nhuận 10% mỗi năm. Trong khi đó, James bắt đầu đầu tư về hưu khi đã 40 tuổi và đầu tư 4000 đô la mỗi năm trong suốt 25 năm tiếp theo, ngừng gửi thêm tiền năm 65 tuổi, thu được 10% lợi nhuận không phải trả thuế.

Tổng số tiền đầu tư của William là 80,000 đô la (4000 x 20 năm lãi suất 10%), còn của James là 100,000 đô la (4000 x 25 năm lãi suất 10%). Vậy ai có nhiều tiền hơn ở tuổi 65? Khi đến tuổi 65, William có tổng số tiền gần 2.5 triệu đô la, trong khi đó, James chỉ có 400,000 đô la.

James chỉ nhận được số tiền ít hơn so với William vì ông bắt đầu đầu tư về hưu muộn hơn, khi đã 40 tuổi, và chỉ đầu tư trong vòng 25 năm, trong khi William đã bắt đầu đầu tư từ khi còn trẻ hơn, từ 20 tuổi, và đầu tư trong suốt 20 năm nữa. Do đó, William đã có thêm 5 năm để tích lũy lợi nhuận so với James, và lợi nhuận này đã phát triển theo lãi suất kép trong suốt 20 năm. Kết quả là William đã tích lũy được số tiền lớn hơn nhiều so với James đến khi đến tuổi nghỉ hưu. Do đó, William đã tích lũy được nhiều tiền hơn James đến 600%, và đây là sức mạnh của lãi suất kép mà chúng ta nên tìm hiểu và sử dụng sớm để có thể đạt được tự do tài chính trong tương lai.

5. Kết luận

Quản lý tài chính trong đầu tư là rất cần thiết. Khi quản lý tài chính, bạn cần xác định mục đích và kế hoạch đầu tư, tạo dựng ngân sách, đưa ra các quyết định chi tiêu hợp lý, giám sát tình hình tài chính thường xuyên và đánh giá hiệu quả đầu tư.

Khi đầu tư, việc quản lý tài chính giúp cho bạn biết rõ tình hình tài chính của mình, từ đó đưa ra được những quyết định đầu tư hợp lý và giảm thiểu rủi ro đầu tư.

Đọc thêm:

Tiếng Việt

Tiếng Việt English

English

.png)