1. Lãi suất DSR là gì?

Lãi suất DSR (Debt-Service Ratio) hay còn gọi là Tỷ lệ nợ trên thu nhập là một chỉ số tài chính thể hiện phần trăm thu nhập hàng tháng của một cá nhân hoặc doanh nghiệp được dùng để trả các khoản nợ bao gồm cả nợ gốc và lãi suất. DSR được sử dụng rộng rãi để đánh giá khả năng trả nợ của người vay, giúp các tổ chức tài chính quyết định cấp tín dụng hoặc vay vốn.

DSR thường được biểu diễn dưới dạng tỷ lệ phần trăm và thường được tính hàng tháng hoặc hàng năm. Chỉ số này cho biết tỷ lệ giữa tổng số tiền hàng tháng mà một người hoặc một tổ chức phải trả cho các khoản nợ (bao gồm cả lãi suất và gốc) so với tổng thu nhập hoặc doanh thu hàng tháng của họ.

Ví dụ: nếu một người có thu nhập hàng tháng là $5,000 và phải trả mỗi tháng $1,000 cho các khoản nợ, thì lãi suất DSR của họ sẽ là 20% ($1,000 / $5,000 * 100%).

DSR thường được sử dụng khi đánh giá khả năng của một người hoặc một doanh nghiệp trong việc trả nợ mới hoặc khi đánh giá rủi ro tín dụng. Đối với một người vay, một lãi suất DSR thấp hơn thường được coi là tốt, vì nó cho thấy họ có khả năng trả nợ mà không gặp phải áp lực tài chính quá lớn. Ngược lại, một lãi suất DSR cao có thể gây ra rủi ro về nợ nần và tài chính không ổn định.

2. Cách tính lãi suất DSR

Để tính toán lãi suất DSR, bạn cần có thông tin về tổng số tiền mà bạn phải trả hàng tháng cho các khoản nợ và tổng thu nhập hoặc doanh thu hàng tháng của bạn. Dưới đây là cách tính toán cơ bản:

-

Bước 1: Xác định tổng số tiền phải trả hàng tháng cho các khoản nợ: Đầu tiên, tính toán tổng số tiền bạn phải trả hàng tháng cho tất cả các khoản nợ của bạn. Điều này bao gồm cả tiền gốc và lãi suất.

-

Bước 2: Xác định tổng thu nhập/doanh thu hàng tháng: Tiếp theo, tính toán tổng thu nhập hoặc doanh thu hàng tháng của bạn. Điều này bao gồm tất cả các nguồn thu nhập, chẳng hạn như lương, thu nhập từ kinh doanh, hoặc bất kỳ nguồn thu nhập nào khác bạn có.

-

Bước 3: Tính lãi suất DSR: Cuối cùng, tính toán tỷ lệ phần trăm của tổng số tiền bạn phải trả hàng tháng cho các khoản nợ so với tổng thu nhập hoặc doanh thu hàng tháng của bạn. Điều này cho bạn biết lãi suất DSR của bạn.

DSR (%) = (Tổng số tiền phải trả hàng tháng cho các khoản nợ / Tổng thu nhập hoặc doanh thu hàng tháng) * 100%

Ví dụ, nếu tổng số tiền phải trả hàng tháng cho các khoản nợ của bạn là $1,500 và tổng thu nhập hàng tháng của bạn là $5,000, thì lãi suất DSR của bạn sẽ là 30% ($1,500 / $5,000 * 100%).

Tính toán lãi suất DSR giúp bạn đánh giá khả năng trả nợ của mình và hiểu rõ hơn về tình hình tài chính của mình. Nó cũng có thể được sử dụng để đánh giá rủi ro tín dụng khi bạn đang xem xét việc vay tiền hoặc tài trợ cho một dự án mới.

3. Ưu và nhược điểm của lãi suất DSR

3.1. Ưu điểm

- Đo lường toàn diện: Lãi suất DSR cung cấp một cái nhìn toàn diện về khả năng thanh toán của người vay bằng cách so sánh tổng số tiền phải trả hàng tháng với tổng thu nhập hoặc doanh thu hàng tháng.

- Dễ hiểu và tính toán: Phương pháp tính lãi suất DSR đơn giản và dễ hiểu, không cần đòi hỏi kiến thức chuyên sâu về tài chính.

- Cảnh báo rủi ro tín dụng: Lãi suất DSR có thể giúp người vay nhận biết nguy cơ về tình trạng tài chính không ổn định và giảm thiểu rủi ro tín dụng.

3.2. Nhược điểm

- Không xem xét tất cả các khoản nợ: Lãi suất DSR không đưa ra cái nhìn hoàn chỉnh về tất cả các khoản nợ mà người vay có thể có, chỉ tập trung vào tổng số tiền phải trả hàng tháng cho các khoản nợ hiện tại.

- Không tính đến các yếu tố khác của tài chính: Phương pháp này không xem xét các yếu tố khác của tài chính như dự án đầu tư, tiết kiệm, hoặc chi phí sinh hoạt khác.

- Không phản ánh được sự biến động của thu nhập: Khi thu nhập thay đổi, lãi suất DSR có thể không phản ánh chính xác tình hình tài chính hiện tại của người vay.

Trong tổng thể, lãi suất DSR là một công cụ hữu ích để đánh giá khả năng thanh toán của người vay và đưa ra quyết định về việc vay tiền hoặc tài trợ. Tuy nhiên, nó chỉ là một trong nhiều yếu tố cần xem xét khi đánh giá tình hình tài chính.

4. Tầm quan trọng của lãi suất DSR

.jpg)

Lãi suất DSR (Debt-Service Ratio) là một chỉ số quan trọng trong việc đánh giá khả năng thanh toán của người vay và có vai trò không thể phủ nhận trong quản lý tài chính cá nhân. Dưới đây là một số điểm quan trọng về tầm quan trọng của lãi suất DSR:

Xác định khả năng thanh toán: Lãi suất DSR cho phép người vay và các tổ chức tài chính đánh giá khả năng thanh toán của một khoản vay mới hoặc tăng thêm khoản vay hiện có. Bằng cách so sánh tổng số tiền phải trả hàng tháng với tổng thu nhập hoặc doanh thu hàng tháng, người ta có thể xác định xem việc thêm nợ có phù hợp với tình hình tài chính hiện tại không.

Đề phòng rủi ro tài chính: Việc duy trì một lãi suất DSR hợp lý giúp người vay đề phòng rủi ro tài chính như nợ xấu, mất việc làm hoặc sự giảm sút thu nhập. Nếu lãi suất DSR quá cao, có thể là dấu hiệu cho thấy nguy cơ về tình trạng nợ quá tải, và người vay có thể cần điều chỉnh chi tiêu hoặc tìm kiếm các phương án giảm nợ.

Hỗ trợ quyết định tài chính: Lãi suất DSR cung cấp thông tin quan trọng cho quyết định tài chính như việc mua nhà, mua ô tô, hoặc vay vốn đầu tư. Việc hiểu rõ lãi suất DSR giúp người vay đưa ra quyết định có suy nghĩ và tính toán, tránh việc rơi vào tình trạng nợ nần không kiểm soát.

Thúc đẩy quản lý tài chính cá nhân: Bằng việc theo dõi và duy trì lãi suất DSR ở mức hợp lý, người vay có thể thúc đẩy quản lý tài chính cá nhân hiệu quả hơn. Điều này có thể bao gồm việc tiết kiệm, tăng thu nhập, hoặc tìm kiếm cách giảm thiểu chi phí để duy trì lãi suất DSR ổn định.

Thúc đẩy tính bền vững tài chính: Việc duy trì một lãi suất DSR hợp lý không chỉ giúp người vay quản lý tài chính hiện tại mà còn tạo điều kiện cho một tương lai tài chính bền vững. Bằng việc tránh những khoản nợ quá tải và duy trì một tình trạng tài chính ổn định, người vay có thể đạt được mục tiêu tài chính dài hạn một cách hiệu quả.

Tóm lại, lãi suất DSR đóng vai trò quan trọng trong việc xác định và duy trì tình hình tài chính cá nhân, từ việc đánh giá khả năng thanh toán đến việc hỗ trợ quyết định tài chính và thúc đẩy tính bền vững tài chính.

5. Ứng dụng của lãi suất DSR

Lãi suất DSR (Debt-Service Ratio) không chỉ là một chỉ số trừu tượng mà còn có những ứng dụng cụ thể trong quản lý tài chính cá nhân. Dưới đây là một số ứng dụng cụ thể của lãi suất DSR:

- Xác định khả năng vay mới: Lãi suất DSR được sử dụng để đánh giá khả năng vay mới của một người hoặc tổ chức. Nếu lãi suất DSR hiện tại ở mức hợp lý, người vay có thể an tâm vay thêm tiền mà không lo lắng về khả năng thanh toán. Tuy nhiên, nếu lãi suất DSR quá cao, có thể là dấu hiệu cảnh báo về khả năng thanh toán không ổn định và người vay có thể cần điều chỉnh chi tiêu hoặc tìm kiếm các phương án giải quyết.

- Quản lý nợ hiện có: Lãi suất DSR giúp người vay đánh giá và quản lý tình hình nợ hiện có. Bằng cách so sánh tổng số tiền phải trả hàng tháng với tổng thu nhập hoặc doanh thu hàng tháng, người vay có thể đưa ra kế hoạch chi tiêu và tiết kiệm hợp lý để duy trì lãi suất DSR ở mức ổn định.

- Quyết định tài chính: Lãi suất DSR cung cấp thông tin quan trọng cho quyết định tài chính như mua nhà, mua ô tô, hoặc vay vốn đầu tư. Bằng cách hiểu rõ lãi suất DSR và ứng dụng nó vào các quyết định tài chính, người vay có thể đưa ra những quyết định có suy nghĩ và tính toán, tránh việc rơi vào tình trạng nợ nần không kiểm soát.

- Tối ưu hóa tài chính: Bằng cách duy trì lãi suất DSR ở mức hợp lý, người vay có thể tối ưu hóa tài chính cá nhân của mình. Điều này có thể bao gồm việc tìm kiếm cơ hội đầu tư hoặc tiết kiệm, giảm thiểu chi phí không cần thiết, hoặc tìm kiếm các khoản thu nhập bổ sung để duy trì lãi suất DSR ở mức ổn định.

- Đảm bảo tính bền vững tài chính: Việc duy trì lãi suất DSR ở mức hợp lý không chỉ giúp người vay quản lý tài chính hiện tại mà còn tạo điều kiện cho một tương lai tài chính bền vững. Bằng cách tránh những khoản nợ quá tải và duy trì một tình trạng tài chính ổn định, người vay có thể đạt được mục tiêu tài chính dài hạn một cách hiệu quả.

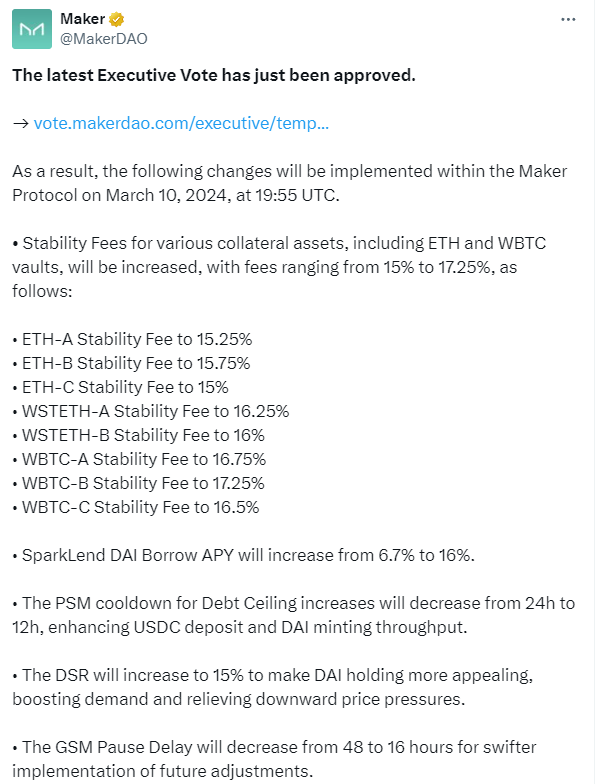

6. Đề xuất đẩy lãi suất DSR lên mức 15% được MakerDAO thông qua

MakerDAO, tổ chức đứng sau sự phát triển của stablecoin DAI, vừa thông qua một đề xuất quan trọng: tăng lãi suất staking DSR (DAI Savings Rate) lên mức 15%. Thay đổi này bao gồm cả việc nâng lãi suất vay bằng tài sản thế chấp, là tiền mã hóa, lên khoảng từ 15% lên 17,25%.

Một điểm thay đổi đáng chú ý khác là lãi suất tiền gửi (DAI Savings Rate) sẽ tăng từ mức hiện tại là 5% lên 15%. Để đảm bảo cân bằng trong điều chỉnh này, lãi suất cho vay DAI trên nền tảng SparkLend cũng sẽ được điều chỉnh lên 16% từ mức hiện tại là 6,7%.

Động thái này được đánh giá là một phản ứng đối với những biến động gần đây trên thị trường tiền điện tử nói chung và stablecoin nói riêng. Trong khoảng thời gian gần đây, DAI đã ghi nhận sự giảm dần về dòng vốn, dẫn đến việc tổng cung của stablecoin này giảm khoảng 18%.

7. Mối quan hệ của lãi suất DSR và thị trường crypto

- Tỷ lệ DSR phản ánh khả năng của cá nhân hoặc doanh nghiệp trong việc trả nợ. Trong lĩnh vực crypto, nhiều nhà đầu tư sử dụng đòn bẩy để vay thêm vốn đầu tư vào tiền điện tử. Nếu lãi suất cho vay tăng cao, DSR của các nhà đầu tư này cũng tăng, dẫn đến việc họ phải dành nhiều thu nhập hơn để trả nợ. Khi DSR của nhà đầu tư trở nên quá cao, có thể buộc họ phải bán tài sản để giảm nợ, đặc biệt trong thời điểm thị trường có biến động mạnh, dẫn đến nguy cơ bán tháo và giá crypto giảm sâu.

- Lãi suất chung trên thị trường tài chính có tác động đến khả năng tiếp cận vốn vay của nhà đầu tư crypto. Khi lãi suất tăng, chi phí vay mượn vốn cũng tăng, làm giảm khả năng vay thêm tiền để đầu tư vào các tài sản rủi ro như tiền điện tử. Ngược lại, khi lãi suất giảm, các nhà đầu tư có thể vay tiền dễ dàng hơn với chi phí thấp hơn, giúp họ đầu tư vào crypto nhiều hơn, làm tăng nhu cầu và có thể thúc đẩy giá tiền điện tử tăng.

- Tiền điện tử là một trong những loại tài sản có tính biến động cao, giá có thể thay đổi nhanh chóng trong thời gian ngắn. Điều này có thể làm cho các nhà đầu tư gặp rủi ro về DSR, đặc biệt nếu họ đã vay vốn để đầu tư vào crypto. Khi giá giảm mạnh, DSR tăng lên và việc trả nợ có thể trở nên khó khăn hơn, dẫn đến việc vỡ nợ hoặc mất tài sản ký quỹ. Các nhà đầu tư sử dụng crypto làm tài sản thế chấp để vay vốn cũng gặp nguy cơ khi giá trị tài sản giảm. Điều này làm tăng tỷ lệ nợ và ảnh hưởng xấu đến DSR, gây áp lực thanh khoản.

8. Câu hỏi thường gặp (FAQs)

Q1: DSR bao nhiêu là an toàn?

DSR dưới 40% được xem là an toàn đối với cá nhân, vì điều này cho thấy người vay vẫn có khả năng chi trả các khoản chi tiêu khác sau khi trả nợ. Đối với doanh nghiệp, tỷ lệ an toàn có thể thay đổi tùy thuộc vào ngành nghề và quy mô doanh nghiệp.

Q2: Làm sao để giảm DSR?

Bạn có thể giảm DSR bằng cách:

- Tăng thu nhập hàng tháng.

- Giảm số tiền nợ phải trả, bao gồm việc trả bớt các khoản nợ hiện tại hoặc tái cơ cấu khoản vay với lãi suất thấp hơn.

- Giảm thiểu việc vay mượn mới cho đến khi nợ hiện tại được quản lý tốt.

Q3: DSR khác với lãi suất vay như thế nào?

DSR là tỷ lệ thu nhập so với các khoản nợ phải trả, trong khi lãi suất vay là tỷ lệ phần trăm tiền lãi mà người vay phải trả trên khoản vay. Lãi suất vay là một yếu tố ảnh hưởng đến số tiền trả nợ hàng tháng, từ đó ảnh hưởng đến DSR.

Q4: DSR có thể thay đổi theo thời gian không?

Có. DSR có thể thay đổi theo thời gian tùy thuộc vào thu nhập của người vay và số tiền nợ họ phải trả. Nếu người vay trả hết các khoản nợ hoặc tăng thu nhập, DSR của họ sẽ giảm.

9. Kết luận

Trong bài viết này, chúng ta đã thảo luận về lãi suất DSR (Debt-Service Ratio) và những ứng dụng quan trọng của nó trong quản lý tài chính cá nhân. Lãi suất DSR không chỉ là một chỉ số trừu tượng mà còn là một công cụ hữu ích giúp người vay hiểu rõ tình hình tài chính của mình và đưa ra các quyết định tài chính đúng đắn.

Bằng cách hiểu rõ về lãi suất DSR và áp dụng nó vào quản lý tài chính hàng ngày, người vay có thể tối ưu hóa các quyết định tài chính của mình, giảm thiểu rủi ro và đảm bảo tính bền vững của tài chính cá nhân. Đồng thời, việc duy trì lãi suất DSR ở mức hợp lý cũng giúp người vay tiến xa hơn trên con đường tài chính và đạt được những mục tiêu lớn hơn trong cuộc sống.

Nhớ rằng, việc duy trì một lãi suất DSR ổn định đòi hỏi sự tỉ mỉ, tính toán và kiên nhẫn. Hãy luôn theo dõi tình hình tài chính của mình và tìm kiếm sự hỗ trợ khi cần thiết để đảm bảo rằng bạn đang tiến đúng hướng trên con đường tài chính cá nhân của mình.

Đọc thêm

English

English

_thumb_720.jpg)