1. DeFi là gì?

1.1. DeFi là gì?

DeFi (Decentralised Finance) là tài chính phi tập trung, trong đó các dịch vụ tài chính được cung cung cấp thông qua các nền tảng phi tập trung, dựa trên công nghệ blockchain và hợp đồng thông minh (smart contract). DeFi cho phép người dùng thực hiện các dịch vụ tài chính truyền thống nhưng không cần thông qua các bên trung gian mà các giao dịch đó sẽ được tự thực hiện hoàn toàn thông qua hợp đồng thông minh.

Đặc điểm DeFi:

- Non-custodial hay Self-custody (không uỷ thác - không lưu ký): Người dùng sở hữu và nắm giữ private key của mình, đồng nghĩa với việc người dùng có toàn quyền kiểm soát và quản lý tài sản của mình.

- Permissionless (Không cần cấp phép): Người dùng không cần xin phép hay phải cung cấp thông tin cá nhân cho bất kỳ bên trung gian nào để tham gia vào các dịch vụ tài chính này.

- Trustless (Không cần đặt lòng tin vào các bên trung gian): Vì người dùng là người sở hữu private key và tài sản của mình, mọi giao dịch và hoạt động tài chính sẽ được xử lý bởi smart contract nên không cần đặt niềm tin vào bất kỳ bên thứ ba nào.

- Decentralised (Phi tập trung): Các dịch vụ tài chính và giao dịch được thực hiện hoàn toàn dựa trên công nghệ blockchain, mỗi giao dịch sẽ được xác nhận và xử lý bởi cả mạng lưới, từ nhiều người ở nhiều nơi khác nhau nên tính phi tập trung sẽ được đảm bảo.

Các ưu điểm của DeFi:

- Tính phi tập trung: Vấn đề lớn nhất mà DeFi có thể giải quyết được chính là khả năng phi tập trung. Mọi giao dịch trong DeFi đều được xác thực bởi một mạng lưới bao gồm rất nhiều các validator (nhà xác thực) từ nhiều nơi và đều được thể hiện một cách minh bạch.

- Không giới hạn khả năng tiếp cận tài chính của người dùng: Với DeFi, người dùng có khả năng truy cập toàn cầu và không cần phải thông qua các bên trung gian truyền thống, giới hạn bởi vị trí địa lý, luật pháp quốc gia.

- Tính minh bạch: DeFi sử dụng công nghệ blockchain và hợp đồng thông minh để ghi lại các giao dịch và quy trình tài chính, tạo ra một môi trường minh bạch và không thể thay đổi.

- Quyền sở hữu và kiểm soát: DeFi cho phép người dùng giữ quyền sở hữu và kiểm soát tài sản của mình thông qua việc sử dụng ví cá nhân và hợp đồng thông minh.

- Tính thanh khoản: DeFi cung cấp các giải pháp thanh khoản dựa trên hồ chứa thanh khoản (Liquidity pool) hay các mô hình giao dịch tự động (AMM), giúp tăng cường khả năng giao dịch một cách nhanh chóng và dễ dàng.

1.2. CeFi là gì?

CeFi (Centralised Finance) là thuật ngữ chỉ thị trường tài chính tập trung, nơi mà các dịch vụ tài chính hoạt động thông qua các tổ chức trung gian như chính phủ, ngân hàng, quỹ hay các công ty bảo hiểm,... Trong đó, các tổ chức này có quyền quyết định, quản lý và kiểm soát mọi hoạt động tài chính của người dùng.

Trong CeFi, người dùng cần phải tin tưởng và phụ thuộc vào các bên trung gian kể trên để thực hiện các giao dịch tài chính của mình, như là lưu trữ tài sản, vay mượn tiền hay đầu tư các hạng mục. Các tổ chức này yêu cầu người dùng cần xác minh danh tính (KYC - Know your customer) và sẽ có toàn quyền kiểm soát và quản lý với các loại tài sản của người dùng.

Một số ví dụ về CeFi bao gồm: Ngân hàng truyền thống, các sàn giao dịch tập trung như Binance, Coinbase,... hay các nền tảng cho vay tiền như BlockFi, Celsius, Nexo,...

Đặc điểm CeFi:

- Custodial (Uỷ thác - Lưu ký): Người dùng phải uỷ thác tài sản của mình cho các bên trung gian và những tổ chức đó có quyền lưu ký các loại tài sản đó

- Permission (Được phép): Người dùng cần đảm bảo một số yêu cầu của các tổ chức tài chính để được phép tham gia vào các hoạt động tài chính của tổ chức đó.

- Trust (Tin tưởng): Người dùng cần đặt niềm tin tuyệt đối và tuân thủ các quy tắc nhất định của các tổ chức tài chính vì họ là người kiểm soát và quản lý hoàn toàn tài sản của mình.

- Centralised (Tính tập trung): Quyền kiểm soát tài sản và thực hiện đều cần thông qua các định chế tài chính.

Bảng so sánh CeFi và DeFi:

| CeFi | DeFi |

|---|---|

| Tập trung | Phi tập trung |

| Uỷ thác - Lưu ký | Không uỷ thác - Không lưu ký |

| Đặt lòng tin vào các bên trung gian | Không cần đặt lòng tin vào các bên trung gian |

| Phải được cấp phép | Không cần cấp phép |

2. Lịch sử hình thành DeFi

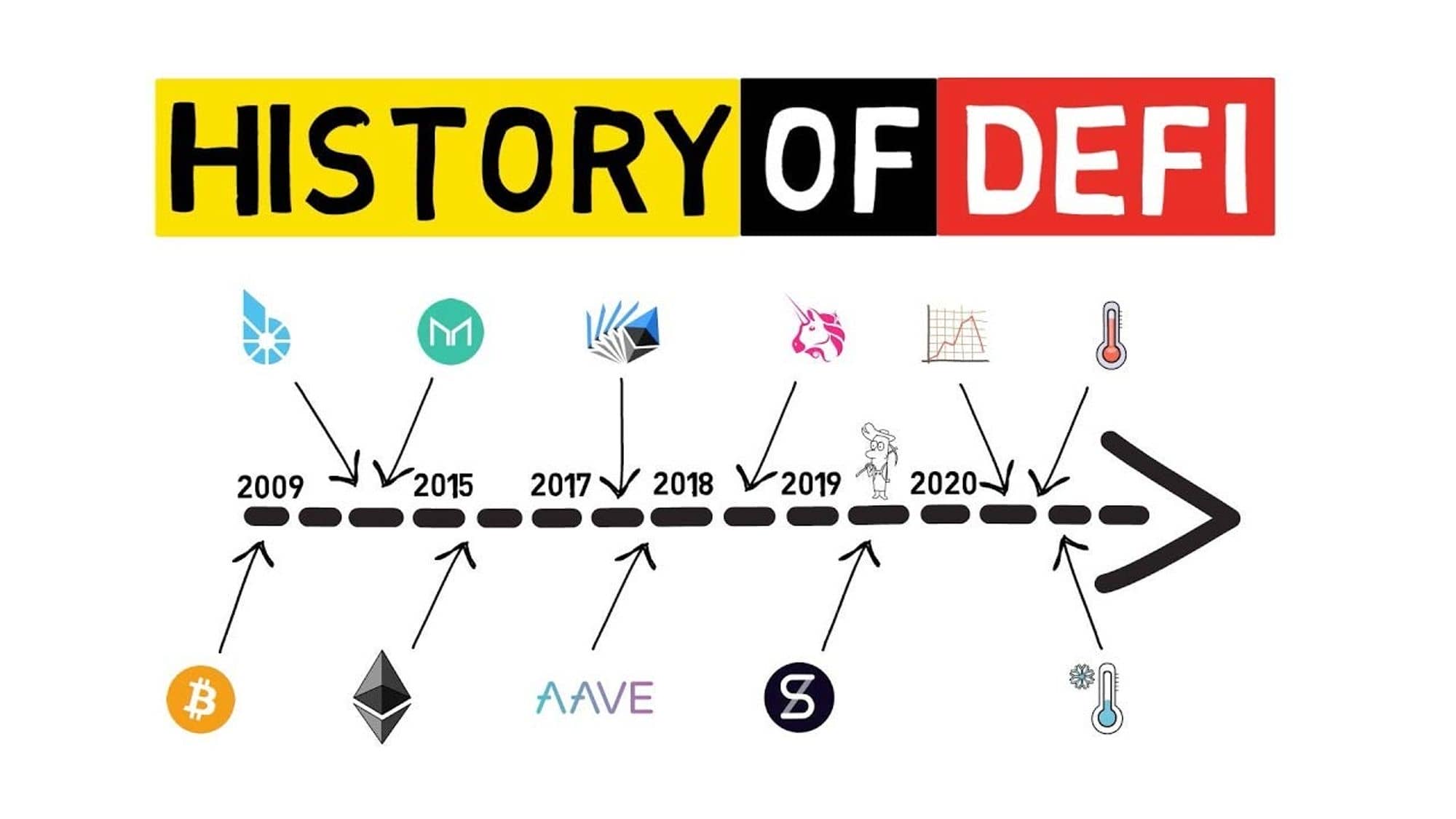

Trong khi Bitcoin đã đặt nền móng cho giải pháp thanh toán ngang hàng kể từ khi ra mắt vào năm 2009, thì đến năm 2015, sự ra mắt của Ethereum đã tối đa hóa tiềm năng của chuỗi khối trong lĩnh vực tài chính phi tập trung.

Ethereum là một trong những nền tảng blockchain ứng dụng hợp đồng thông minh đầu tiên cho phép nhà phát triển xây dựng các ứng dụng tài chính phi tập trung.

Các ý tưởng về tài chính phi tập trung đã được thảo luận từ trước năm 2015, với các dự án và khái niệm sớm như Mastercoin (nay là Omni) hay Bitshares. Mastercoin được tạo ra như là một giao thức lớp trên nền tảng Bitcoin, với mục tiêu mở rộng khả năng của Bitcoin bằng cách thêm các tính năng tài chính phức tạp hơn. Tuy nhiên, sau khi Ethereum được ra mắt vào năm 2015 với khả năng triển khai các hợp đồng thông minh, Mastercoin không còn nổi tiếng và phát triển như dự kiến.

Tới năm 2017, giao thức MakerDAO đi vào hoạt động là một bước ngoặt lớn đối với các ứng dụng tài chính trong không gian chuỗi khối. Đây là một giao thức xây dựng trên Ethereum, cho phép người dùng thế chấp tài sản kỹ thuật số để đổi lấy DAI - một stablecoin (đồng tiền ổn định được phát hành bởi MakerDAO, neo giá 1:1 với đồng đô la Mỹ). Người dùng đã bắt đầu ứng dụng được tài sản kỹ thuật số của họ nhiều hơn thay vì chỉ chuyển tiền giữa 2 địa chỉ ví.

Cuối 2017 - đầu 2018, AAVE ra mắt là một nền tảng cho vay, hỗ trợ đa dạng loại tài sản hơn và liên tục đứng đầu trong các dự án DeFi có khối lượng tài sản khoá cao nhất.

Sau đó, cuối 2018, Uniswap - nền tảng giao dịch phi tập trung hàng đầu trên Ethereum ra đời. Sử dụng cơ chế nhà tạo lập thị trường tự động (AMM - Automated Market Maker), Uniswap cho phép người mua và người bán trao đổi các token ERC-20 trực tiếp với nhau thông qua các hợp đồng thông minh mà không cần sự trung gian của sàn giao dịch truyền thống.

Kể từ giai đoạn này, các dự án khác đã bắt đầu xuất hiện trong không gian DeFi và tạo ra một hệ sinh thái ngày một mở rộng. Tháng 10 năm 2020, tổng giá trị tài sản khoá (TVL) trong DeFi chính thức vượt mức 10 tỷ đô, bắt đầu cho sự bùng nổ của mùa hè DeFi.

3. Các mảnh ghép cấu thành hệ sinh thái DeFi

Trong bài viết ngày hôm nay, chúng tôi sẽ cung cấp thông tin tổng quan về các ứng dụng DeFi hàng đầu trên Ethereum và tìm hiểu lý do tại sao các ứng dụng này lại thành công như vậy. Những ứng dụng này đã giành được thị phần bằng cách nào?

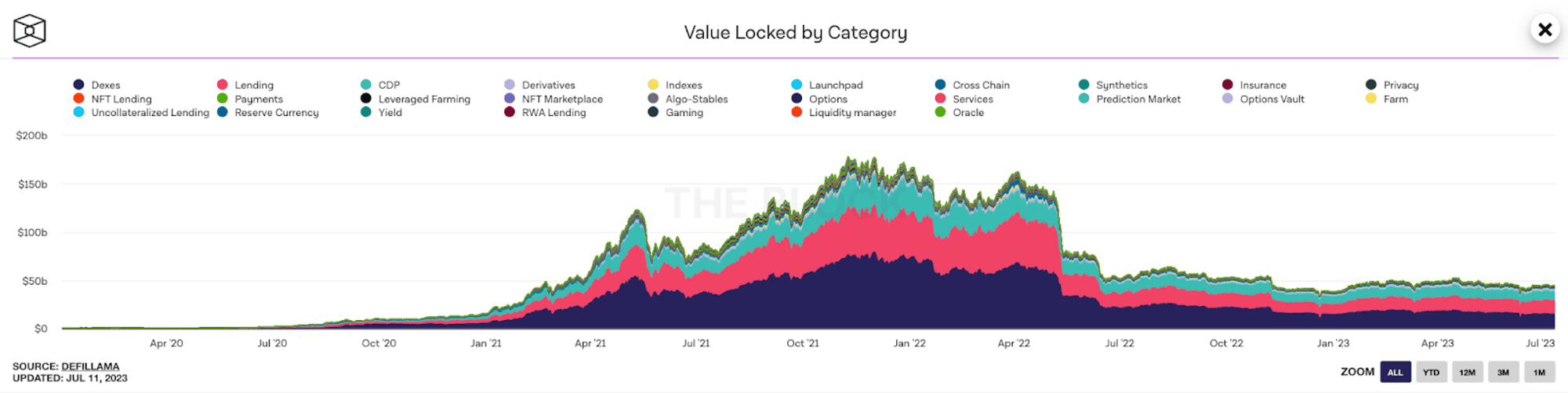

Dựa vào dữ liệu trên có thể thấy, hiện tại các mảnh ghép trong DeFi đang được phân loại vào các ngách chính dưới đây:

- Sàn giao dịch phi tập trung (DEX)

- Các giao thức cho vay Lending/ Borrowing

- Liquid Staking

- Yield Farming

- Giao dịch phái sinh (Derivatives)

- Launchpad

- Wallet

- Stablecoin

3.1. Sàn giao dịch phi tập trung (DEX - Decentralised Exchanges)

Sàn giao dịch phi tập trung (DEX) là một loại sàn giao dịch tiền điện tử, sử dụng công nghệ blockchain, hợp đồng thông minh và các bể thanh khoản, cho phép người dùng giao dịch trực tiếp với nhau mà không thông qua bất kỳ một bên thứ ba nào.

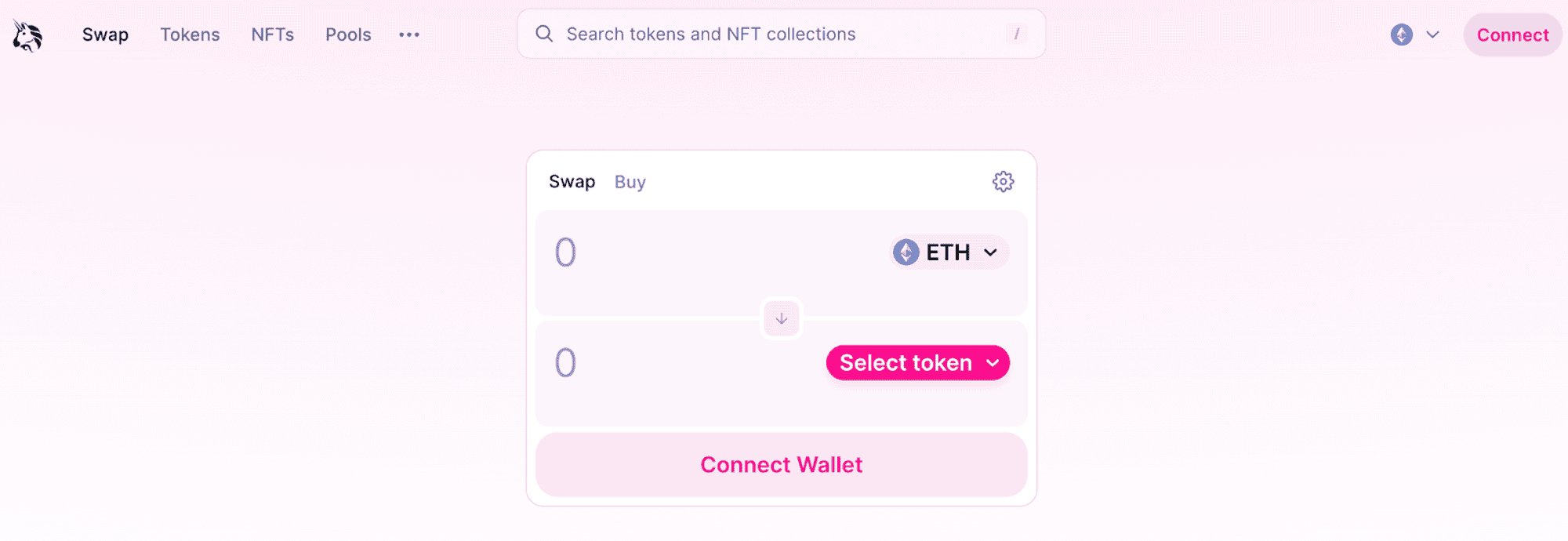

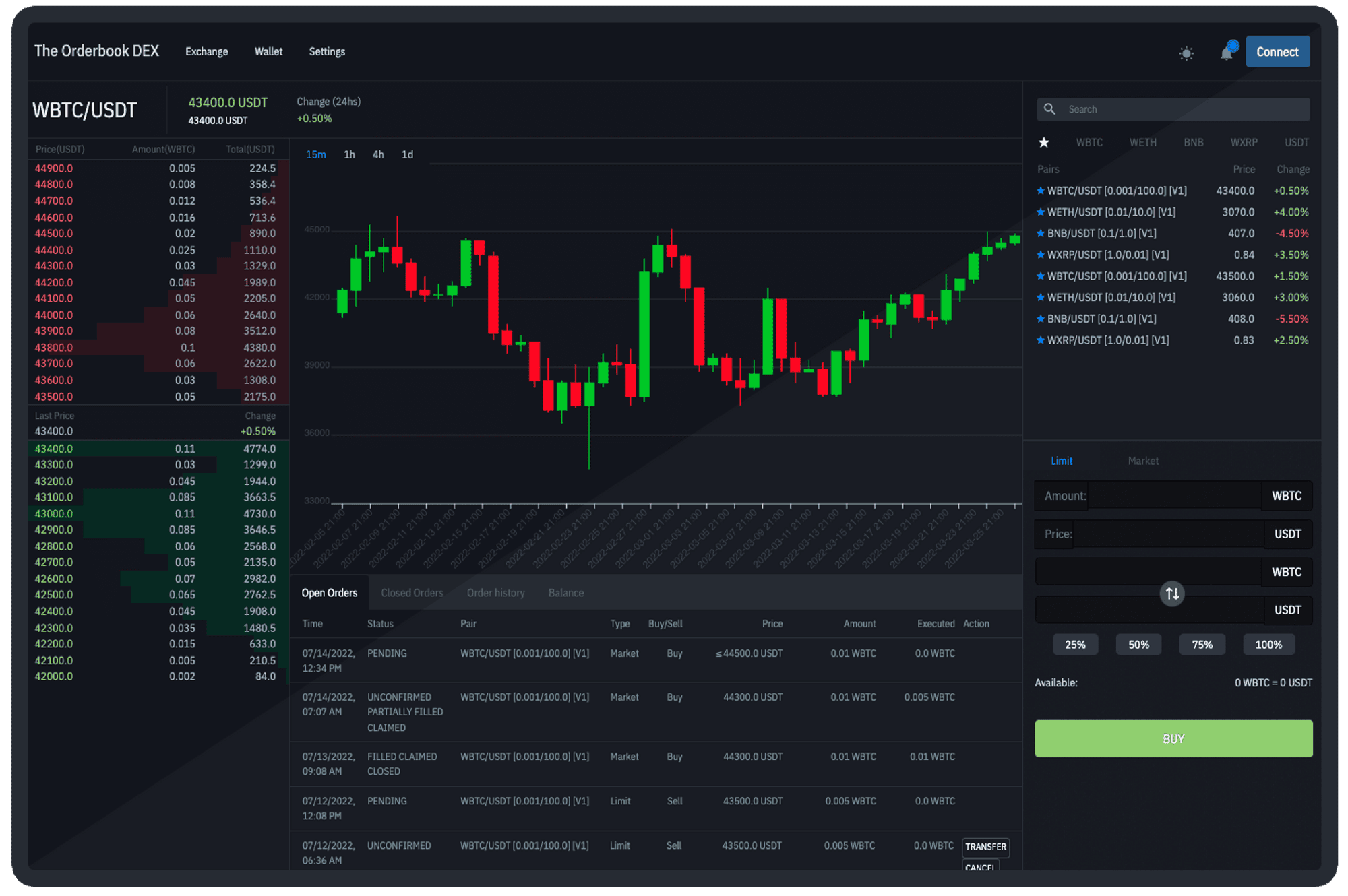

Các sàn giao dịch phi tập trung (DEX) thường sử dụng mô hình giao dịch tự động xác định giá (AMM - Automated Market Maker) hoặc mô hình order book tương tự các sàn CEX hiện tại.

AMM xác định giá trị của các tài sản thông qua cung cầu tự động dựa trên các bể chứa thanh khoản (liquidity pool). Người dùng có thể tham gia vào các bể chứa thanh khoản bằng cách cung cấp tài sản của mình và nhận lại các token thưởng. Mô hình AMM được ưa chuộng hơn so với order book do thanh khoản thị trường thấp, khiến tường lệnh mỏng gây khó khăn trong việc đặt tường giá.

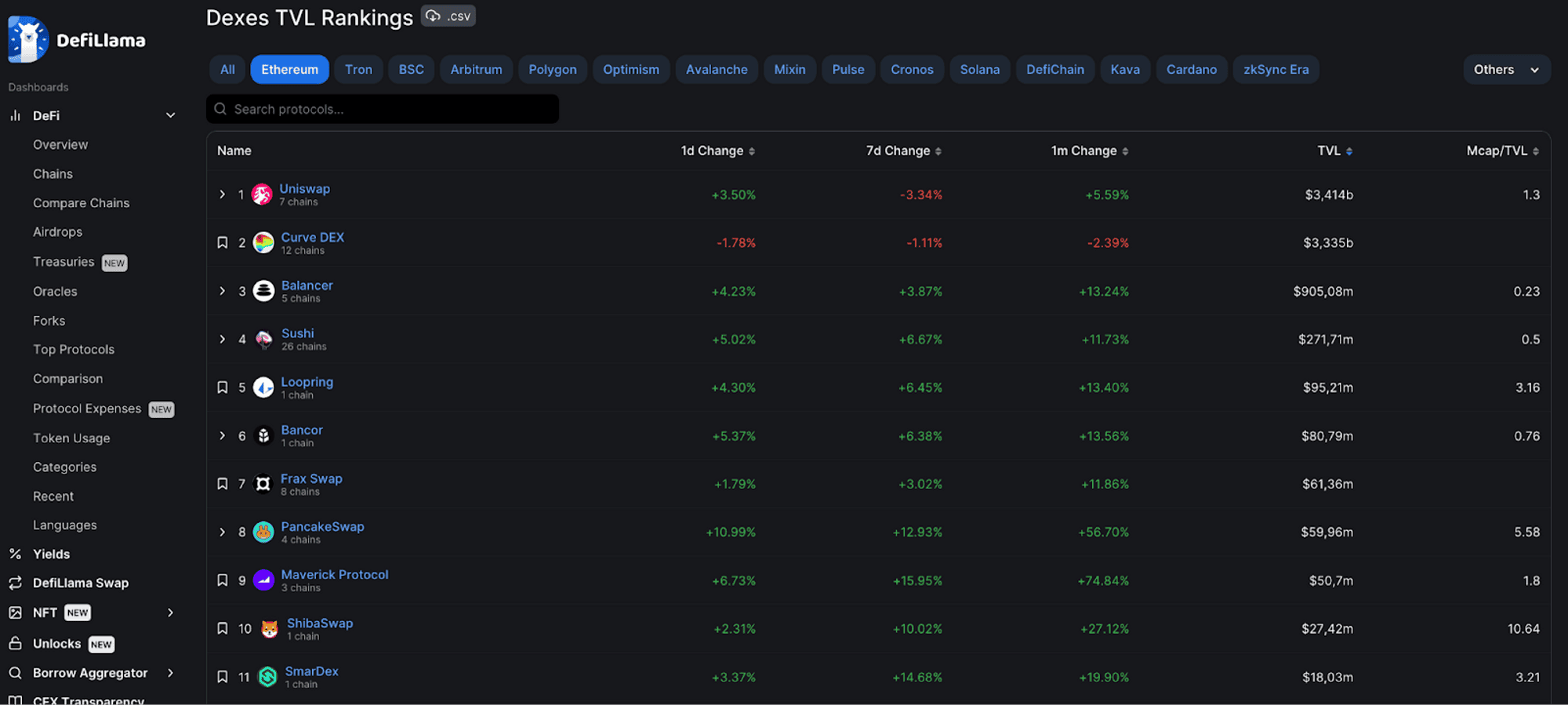

Uniswap là sàn giao dịch phi tập trung hàng đầu trên Ethereum, luôn dẫn đầu về khối lượng giao dịch và tổng tài sản khoá. Tính ở thời điểm hiện tại, tổng lượng khoá trong DeFi đang rơi vào hơn 45 tỷ đô la, trong đó DEX chiếm 15 tỷ đô thị phần trong đó và Uniswap đang giữ hơn 8 tỷ đô trong đó (Dựa trên dữ liệu của Theblock và DefiLlama).

Một số sàn giao dịch nổi bật khác: Curve Finance, Balancer,...

3.2. Lending and Borrowing

Các giao thức thuộc mảng lending được chia thành 2 nhóm chính:

- Các nền tảng cho vay cho phép người dùng có thể thế chấp tài sản của mình để vay một loại tài sản khác. Trong đó có hai thành phần tham gia chính là:

- Lender (người cho vay): gửi các loại tài sản vào pool của các nền tảng cho vay để cho các borrower vay, và nhận lại được lãi suất.

- Borrower (người đi vay): vay tiền từ các pool trong khoảng thời gian nhất định và có trách nhiệm hoàn trả lãi suất cũng như khoản vay.

- Ngay sau các sàn giao dịch phi tập trung thì các nền tảng cho vay chiếm thị phần cao thứ 2 về khối lượng tài sản khoá, chiếm tới hơn 14 tỷ đô trên 45 tỷ đô. Ra mắt năm 2017, MakerDAO là một trong những giao thức tiên phong của DeFi trên Ethereum, cụ thể là trong mảng cho vay. Các nền tảng này cung cấp hệ thống vay mượn phi tập trung, cho phép người dùng thế chấp các loại tài sản kỹ thuật số của mình (coin, token) để đổi lấy một loại tài sản khác (stablecoin được phát hành bởi chính dự án hoặc native token của dự án).

- Một trong những dự án nổi bật của ngách cho vay có thể kể tới là Compound (2.6 tỷ TVL), AAVE (8.7 tỷ TVL),...

Vị thế nợ thế chấp (CDP - Collateralized Debt Positions)

- Các giao thức CDP cho phép người dùng có thể thế chấp tài sản kỹ thuật số của mình và vay các stablecoin được phát hành bởi giao thức. Các nền tảng này sẽ cho phép tạo ra các loại stablecoin, được neo giá vào giá trị của một loại tài sản nào đó, ví dụ như đồng đô la Mỹ, đồng euro, vàng,...

- Khi tạo ra một CDP, người dùng cần đặt cọc tài sản số có giá trị tương ứng như ETH vào hợp đồng thông minh. Tỷ lệ giữa giá trị tài sản cọc và số tiền có thể được vay (khối lượng nợ) được xác định bởi một tỷ lệ cụ thể gọi là tỷ lệ đặt cọc (collateralization ratio). Nếu giá trị tài sản cọc giảm đến mức không đủ để bảo đảm khối lượng nợ, người sở hữu CDP có thể bị mất một phần hoặc toàn bộ tài sản cọc.

- Hiện tại tổng giá trị khoá trong các giao thức CDP đang chiếm tới 9 tỷ đô trong tổng số 45 tỷ giá trị khoá trong DeFi, chứng minh được tiềm năng phát triển của các nền tảng này. Một số các giao thức CDP nổi bật là: MakerDAO, Angle Protocol, mStable,...

3.3. Liquid Staking

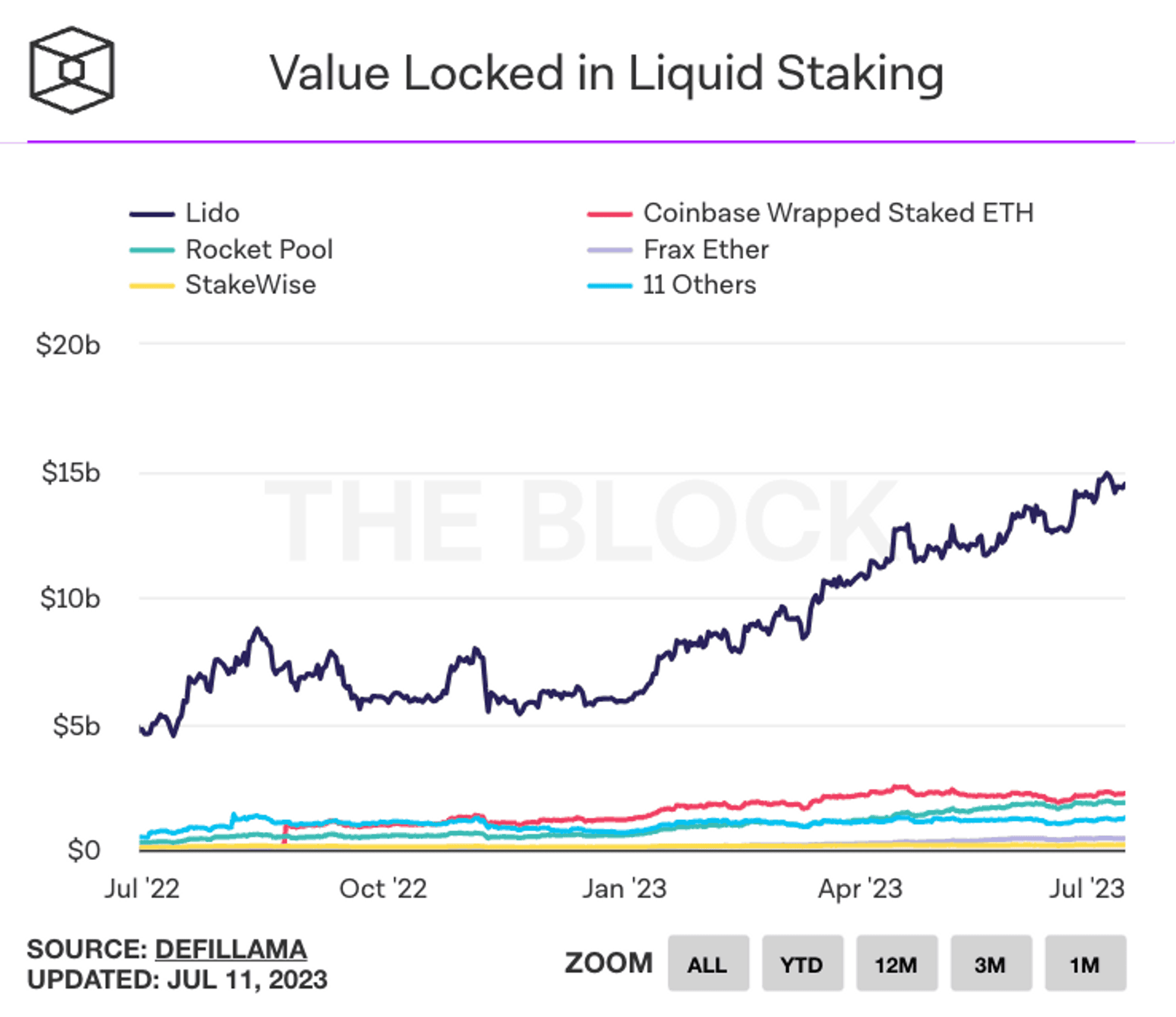

Liquid staking là một khái niệm trong lĩnh vực blockchain và tiền điện tử, đề cập đến việc chuyển đổi các token tương tự Staking (quyền tạm giữ) thành phiên bản có thể giao dịch và linh hoạt hơn.. Trong quá trình staking, tài sản được khóa trong một khoản thời gian nhất định, và trong thời gian này, người dùng không thể sử dụng hoặc chuyển tiếp tài sản đó cho đến khi quá trình staking kết thúc.

Vì vậy, các nền tảng liquid staking ra đời, cho phép người dùng tận dụng tài sản được đặt cọc trong hệ thống staking để tạo ra wrapped token và token này có thể giao dịch và sử dụng trong các hoạt động khác. Đồng thời, tài sản gốc vẫn đang được đặt cọc và tiếp tục nhận được phần thưởng staking.

Các dự án nổi bật trong ngách này là Lido Finance, Rocket Pool, StakeWise,....

3.4. Yield Farming

Canh tác năng suất (Yield Farming) là một phương pháp liên quan đến việc người dùng cung cấp thanh khoản cho các giao thức DeFi bằng cách khóa tài sản kỹ thuật số để đổi lấy phần thưởng thường được phân phối tự động thông qua hợp đồng thông minh.

Quá trình yield farming thường bắt đầu bằng việc cung cấp tài sản như stablecoin hoặc các loại token vào một hồ chứa thanh khoản trong một giao thức DeFi. Người dùng nhận lại các token thưởng (reward token) dựa trên lượng tài sản mà họ đã cung cấp. Các token thưởng này có thể được giao dịch hoặc sử dụng trong các hoạt động khác.

Yield farming mang lại lợi nhuận cho người dùng thông qua hai cách chính:

- Yield từ cung cấp thanh khoản: Người dùng nhận được lợi nhuận từ việc cung cấp thanh khoản vào các hồ chứa thanh khoản trong DeFi. Lợi nhuận này thường được tính dựa trên lượng tài sản và thời gian mà người dùng đã cung cấp thanh khoản.

- Yield từ các hoạt động khác trong DeFi: Ngoài việc cung cấp thanh khoản, người dùng còn có thể tham gia vào các hoạt động khác như đòn bẩy, giao dịch, vay mượn và trao đổi trong DeFi để tạo lợi nhuận từ biến động giá và các cơ hội giao dịch khác.

Các dự án yield farming nổi bật là Yearn Finance, AAVE, Compound, InstaDapp,...

3.5. Giao dịch phái sinh (Derivatives)

Giao dịch phái sinh (Derivatives) là các hợp đồng giao dịch dựa vào dự đoán giá trị tương lai của một loại tài sản nào đó (dầu, vàng, bạc, cổ phiếu, trái phiếu, token, coin,...) mà không yêu cầu sở hữu trực tiếp tài sản đó. Chính vì vậy, bản chất các giao dịch này không có giá trị nội tại. Các dự án phái sinh cho phép người dùng có thể tạo ra các cơ hội đầu tư từ những biến động giá của các loại tài sản cơ sở nêu trên.

Có 4 loại giao dịch phái sinh phổ biến:

- Hợp đồng quyền chọn (Options): là quá trình mua và bán các hợp đồng tùy chọn (options contracts). Quyền chọn là một loại công cụ tài chính mà người mua có quyền, nhưng không bắt buộc, mua hoặc bán một tài sản gốc với một giá cố định trong một khoảng thời gian nhất định. Người bán hợp đồng có nghĩa vụ thực hiện giao dịch khi người nắm giữ hợp đồng chọn thực hiện quyền. Hợp đồng quyền chọn bao gồm quyền chọn mua và quyền chọn bán.

- Hợp đồng tương lai (Futures): là một cam kết giữa hai bên để mua hoặc bán một tài sản gốc với mức giá và thời điểm cụ thể trong tương lai. Hợp đồng tương lai phải được thực hiện và thanh toán theo giá và điều kiện đã thỏa thuận trước đó.

- Hợp đồng hoán đổi (Swap): là một thỏa thuận giữa hai bên để trao đổi lợi ích hoặc dòng tiền trong một khoảng thời gian cụ thể. Trong swap, các bên thống nhất về việc trao đổi các loại dòng tiền, lãi suất, tỷ giá hoặc các yếu tố tài chính khác. Hợp đồng sẽ quy định rõ thời điểm hoán đổi dòng tiền và phương pháp tính toán cụ thể.

- Hợp đồng kỳ hạn (forwards): là một thỏa thuận giữa hai bên để mua hoặc bán một tài sản gốc vào một thời điểm tương lai, với một giá cố định đã được thỏa thuận ở thời điểm hiện tại. Hợp đồng này không phải là một công cụ tài chính được giao dịch công khai trên sàn, mà là một thỏa thuận tùy chỉnh và thường được thực hiện trong một môi trường phi tập trung.

Ngoài ra, đòn bẩy được xem là một trong những yếu tố thu hút nhà đầu tư của giao dịch phái sinh. Đòn bẩy (leverage) trong giao dịch phái sinh là việc sử dụng vốn vay để tăng khả năng tiếp cận và quy mô giao dịch của người tham gia trên thị trường phái sinh. Bằng cách sử dụng đòn bẩy, người tham gia sẽ phải kiểm soát một khoản vốn lớn hơn so với số vốn thực sự của mình. Đòn bẩy thường được thể hiện bằng tỷ lệ đòn bẩy (leverage ratio), đại diện cho mức độ vốn vay so với vốn sở hữu. Ví dụ, tỷ lệ đòn bẩy 1:10 có nghĩa là người tham gia có thể mở một vị thế giao dịch với giá trị tương đương với 10 lần số vốn sở hữu của mình.

Một số dự án derivatives nổi bật là Synthetix, DYDX,...

3.6. Launchpad

Launchpad là một nền tảng hoặc mô hình hỗ trợ các dự án blockchain và crypto trong quá trình gây quỹ và phát triển dự án của họ. Nó cung cấp một cơ chế cho người dùng mua và nắm giữ token của các dự án mới thông qua 2 hình thức bán token (token sale) hoặc fair launch (giá token phụ thuộc vào sức mua của cộng đồng).

Thông qua launchpad, người dùng có thể mua token với stablecoin hoặc các loại tiền điện tử khác. Việc gây quỹ thông qua các nền tảng này, giúp dự án có thể tiếp cận đến tệp cộng đồng lớn hơn và các nền tảng này cũng được xem như một đầu lọc ban đầu cho các dự án, giúp người dùng tránh được rủi ro scam, rug pool khi dự án bán trực tiếp trên website của mình.

Một số các nền tảng launchpad đáng chú ý là: Binance Launchpad, Dao Maker, Polkastarter,....

3.7. Wallet

Web3 Wallet (ví Web3) đóng một vai trò như cánh cửa kết nối, giúp người dùng lưu trữ và giao dịch các loại tiền điện tử. Ví web3 là một loại ví điện tử được phát triển dựa trên công nghệ blockchain. Nó cung cấp cho người dùng quyền kiểm soát hoàn toàn các tài sản kỹ thuật số của họ và khả năng tương tác với ứng dụng phi tập trung (dApps) trên các nền tảng blockchain.

Ví web3 có vai trò quan trọng trong mạng lưới blockchain vì nó cho phép người dùng tương tác trực tiếp với blockchain và các dApp mà không cần phải tin tưởng vào bên thứ ba trung gian. Ví web3 cung cấp tính an toàn và kiểm soát cá nhân, cho phép người dùng giữ quyền kiểm soát hoàn toàn các tài sản và dữ liệu của mình.

Một trong số các ví web3 nổi bật nhất là Metamask, Trust Wallet, Coin98,...

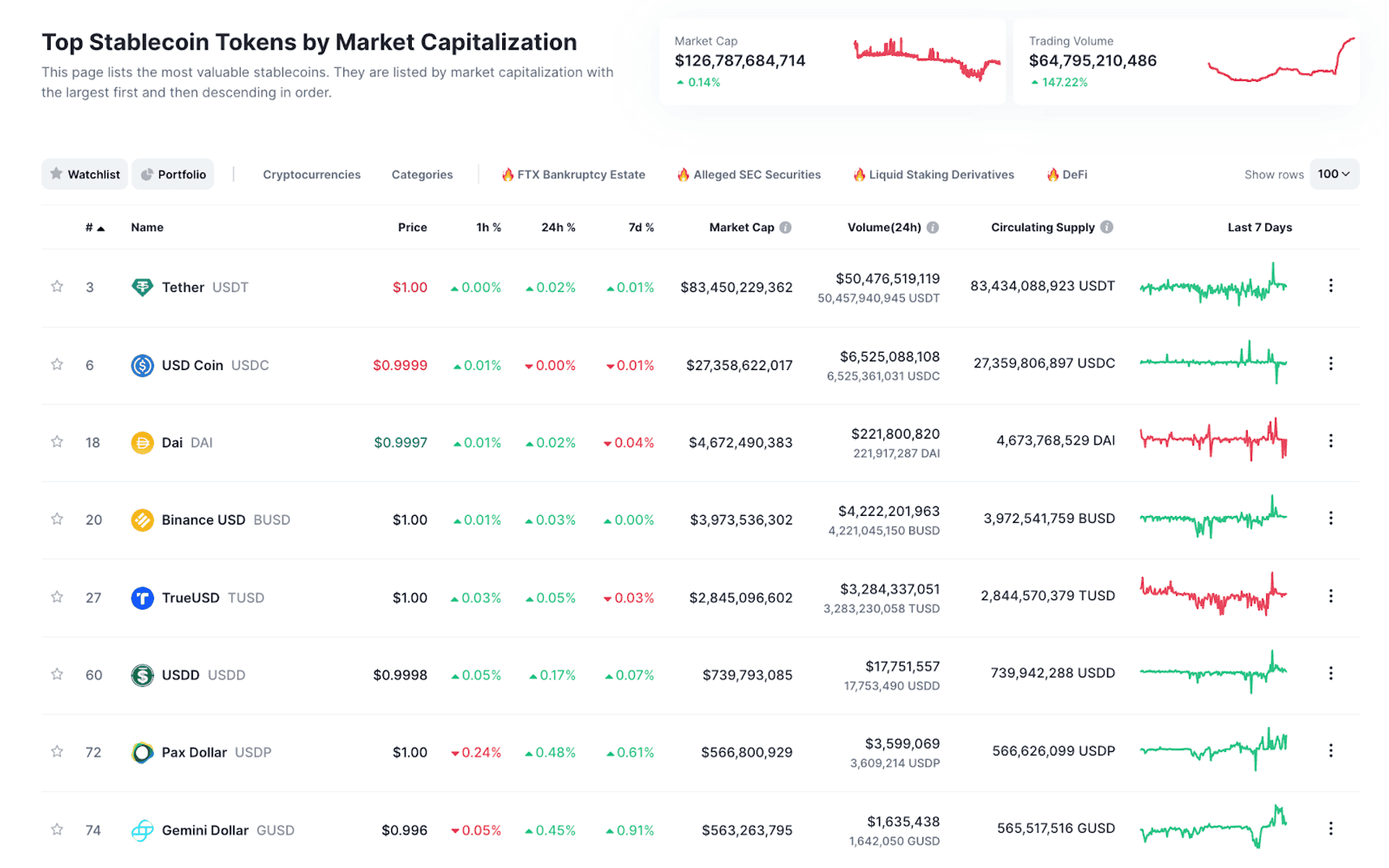

3.8. Stablecoin

Stablecoin là một loại tiền điện tử được thiết kế để giữ giá trị ổn định và ít biến động so với tiền tệ truyền thống như đồng USD, EUR hoặc JPY. Mục tiêu của stablecoin là cung cấp một phương tiện thanh toán và lưu trữ giá trị ổn định trong hệ sinh thái tiền điện tử.

Các loại stablecoin phổ biến:

- Tethered/Backed Stablecoin: Loại stablecoin này được đảm bảo bằng các tài sản truyền thống như tiền mặt hoặc vàng. Mỗi đơn vị stablecoin có một tài sản phía sau nó để đảm bảo giá trị ổn định. Ví dụ phổ biến nhất của loại stablecoin này là Tether (USDT), mỗi đồng USDT được đảm bảo bằng đô la Mỹ.

- Algorithmic Stablecoin: Loại stablecoin này không dựa trên tài sản truyền thống mà sử dụng các thuật toán và cơ chế điều chỉnh để đảm bảo giá trị ổn định. Điều này có thể bao gồm việc tăng hoặc giảm cung tiền điện tử dựa trên cung cầu và các chỉ số khác.

- Hybrid Stablecoin: Loại stablecoin này kết hợp cả các yếu tố đảm bảo và thuật toán. Ví dụ về loại stablecoin này là USD Coin (USDC), stablecoin được liên kết với USD và được xác minh bởi các tài khoản ngân hàng và kiểm toán độc lập.

4. FAQs

Q1: Làm thế nào để bắt đầu tham gia DeFi?

Để bắt đầu tham gia DeFi, bạn cần một ví tiền điện tử, như MetaMask hoặc Trust Wallet, để kết nối với các ứng dụng DeFi. Sau đó, bạn có thể mua và lưu trữ các token tương ứng và tham gia vào các giao dịch, cho vay, hoặc tạo thanh khoản theo ý muốn.

Q2: Các ứng dụng DeFi phổ biến là gì?

Các ứng dụng DeFi phổ biến bao gồm giao thức cho vay như Compound và Aave, các sàn giao dịch phi tập trung như Uniswap và SushiSwap, các nền tảng tự động giao dịch như Yearn.Finance, và các nền tảng tạo thanh khoản như Curve Finance.

Q3: Làm thế nào để tìm hiểu thêm về DeFi?

Để tìm hiểu thêm về DeFi, bạn có thể tham khảo các nguồn thông tin như blogs, sách, diễn đàn trực tuyến, và video hướng dẫn trên internet. Đồng thời, tham gia cộng đồng Bigcoin Vietnam để trao đổi ý kiến và học hỏi từ những người có kinh nghiệm.

5. Kết luận

DeFi đã trở thành một trong những mảnh ghép quan trọng thể hiện rõ ràng nhất được khả năng ứng dụng của blockchain vào tài chính. Mặc dù, mùa hè DeFi đã qua nhưng khối lượng tài sản khoá và khối lượng giao dịch trong ngách DeFi đã phần nào chứng minh được tầm quan trọng của nó.

DeFi là xương sống để mở rộng tiềm năng phát triển sâu rộng hơn nữa của những ngách khác trong blockchain, ví dụ như việc ứng dụng DeFi vào thị trường NFT, social,... Hy vọng, bài viết trên đây giúp mọi người có thể hình dung tổng quan hơn về DeFi và khả năng ứng dụng sau này của DeFi!

Tiếng Việt

Tiếng Việt English

English

.png)