1. MakerDAO là gì và cơ chế hoạt động của giao thức?

MakerDAO là một dự án DeFi đời đầu trên Ethereum, phát triển một giao thức lending và borrowing. Cơ chế hoạt động chính của MakerDAO dựa trên hợp đồng thông minh của Ethereum.

Dự án hoạt động dựa trên mô hình 2 token:

-

DAI (stablecoin): đồng tiền ổn định trong hệ sinh thái của MakerDAO, được tạo ra bằng việc người dùng thế chấp tài sản như Ethereum (ETH) vào hợp đồng Collateralized Debt Position (CDP) và sau đó nhận lại một lượng DAI tương ứng.

-

MKR (governance token): đây là token quản trị của MakerDAO và được sử dụng để quản lý hệ thống. Người sở hữu MKR có quyền bỏ phiếu và tham gia vào việc đưa ra quyết định về các thay đổi chính sách và cơ chế hoạt động của MakerDAO. MKR cũng có thể được sử dụng để thanh toán các khoản phí và chi phí trong hệ thống.

Các thành phần chính và các hoạt động của MakerDAO

Ngoài 2 token kể trên, MakerDAO hoạt động dựa trên những thành phần chính sau:

- Collateralized Debt Position (CDP): Đây là một hợp đồng thông minh trên Ethereum, cho phép người dùng thế chấp tài sản số (chủ yếu là ETH) để tạo ra stablecoin DAI. CDP là nơi người dùng thực hiện việc thế chấp và tạo ra Dai theo tỷ lệ tiền đặt cọc xác định bởi MakerDAO.

Sau khi đã thế chấp tài sản số vào CDP, người dùng có thể tạo ra stablecoin DAI theo tỷ lệ tiền đặt cọc. Tỷ lệ này được xác định bởi MakerDAO và có thể thay đổi theo thời gian để duy trì sự ổn định của hệ thống.

- Collateral (Tài sản thế chấp): Đây là tài sản số mà người dùng gửi vào thế chấp trong CDP. Thông thường, Ethereum (ETH) là tài sản số được sử dụng phổ biến nhất trong MakerDAO, ngoài ra, MakerDAO đang hỗ trợ thêm các loại tài sản khác như WSTETH, RETH, WBTC,…

- Liquidation (Thanh lý): Nếu giá trị tài sản thế chấp giảm đến mức không đảm bảo đủ tiền đặt cọc và mức an toàn, CDP có thể bị thanh lý tự động.

Trong trường hợp này, tài sản thế chấp sẽ bị bán để hoàn trả lại DAI. Để tránh thanh lý tự động, người dùng phải duy trì một lượng tối thiểu (bao gồm tỷ lệ an toàn) của tài sản thế chấp so với mức vay.

- Stability Fee (Phí ổn định): Đây là khoản phí lãi suất mà người dùng phải trả để sử dụng DAI từ CDP. MakerDAO đặt mức lãi suất này để kiểm soát lượng DAI trong hệ thống và duy trì ổn định giá trị của stablecoin.

- Maker Vault: Là vị thế nợ do người dùng tạo ra, cung cấp khả năng tạo và quản lý các hợp đồng Collateralized Debt Position (CDP), cho phép người dùng thế chấp tài sản số để tạo ra stablecoin DAI. Dựa trên yêu cầu riêng của mỗi vault, người dùng sẽ cần đảm bảo được các yếu tố (như tỉ lệ phần trăm tài sản thế chấp,…) để xác định được số DAI mình có thể vay là bao nhiêu, đâu sẽ là ngưỡng an toàn để tránh bị thanh lý tài sản.

Người dùng có thể truy cập vào giao thức Maker và tạo Vault thông qua một số sản phẩm khác được xây dựng bởi cộng đồng như Oasis hoặc các sản phẩm trong ecosystem của MakerDAO.

Các sản phẩm này được tạo ra chủ yếu với mục đích gia tăng tiện ích cho DAI bằng cách cho phép DAI được sử dụng trong hệ sinh thái của họ (dự án yield farming, add thanh khoản cho các sàn DEX, sử dụng mua bán NFT trên marketplace,…)

Tại mỗi thời điểm, MakerDAO xác định tỷ lệ tiền đặt cọc cần thiết để tạo ra một số lượng cụ thể của DAI. Tỷ lệ này thay đổi dựa trên các yếu tố thị trường và mục tiêu duy trì ổn định của stablecoin.

- Collateral Auction (Đấu giá tài sản thế chấp): Khi một Vault được thanh lý vì giá trị tài sản thế chấp đã giảm xuống dưới điểm thanh lý thì phiên đấu giá tài sản thế chấp sẽ được tổ chức.

Giao thức giữ tiền gốc cộng với phí ổn định cộng với tiền phạt thanh lý và trả lại tài sản thế chấp còn lại cho người vay. Trong giai đoạn này, Maker DAO có cả thu nhập cho vay và thu nhập thanh lý.

- Oracles: MakerDAO yêu cầu thông tin theo thời gian thực về giá thị trường của các tài sản thế chấp trong Maker Vault để biết khi nào nên kích hoạt quá trình thanh lý. Hiện tại MakerDAO đang sử dụng Oracles V2 để cung cấp những thông tin này. Ngoài ra, MakerDAO còn sử dụng các Oracles khẩn cấp khác - được bầu chọn bởi những người bỏ phiếu. Những oracles khẩn cấp này sẽ là tuyến phòng thủ cuối cùng chống lại một cuộc tấn công vào quá trình quản trị hoặc vào các Oracle khác.

Ví dụ về cơ chế hoạt động của MakerDAO

- A mở một ETH-C Vault với tài sản thế chấp là 10 ETH, giả sử 1 ETH = 1000$ thì tài sản thế chấp hiện tại có trị giá 10,000$.

- A có thể mint ra 5000$ DAI và tỉ lệ tài sản thế chấp (Collateralization ratio - CR) được tính bằng giá trị tài sản thế chấp so với khoản nợ DAI đang là 200%.

- Hiện tại, tỉ lệ tài sản thế chấp (CR) đang được quy định bởi MakerDAO là 170%. Nếu CR của bạn giảm xuống dưới 170% thì Vault của A sẽ bị thanh lý.

- Để CR đạt đến 170% thì giá ETH sẽ phải giảm xuống mức 850$/ ETH (5000*1.7/10)

- Khi ETH đạt tới điểm đó, vault của A sẽ bị thanh lý. Để tránh việc bị thanh lý tự động, A cần phải hoàn trả khoản vay hoặc tăng thêm giá trị tài sản thế chấp.

- Trong trường hợp người dùng muốn lấy lại tài sản thế chấp, chỉ cần hoàn trả lại lượng DAI đã vay cộng với lãi suất ngược lại. Phần $DAI này sẽ được “burn” (đốt) và tài sản thế chấp của người dùng sẽ hoàn trả lại.

2. Làm thế nào để đảm bảo mức giá ổn định của $DAI ở mức 1$?

Mỗi $DAI đang lưu hành sẽ được hỗ trợ trực tiếp bởi tài sản thế chấp thừa, có nghĩa là giá trị của tài sản thế chấp đó sẽ luôn cao hơn giá trị của khoản nợ $DAI. Vì vậy, giá trị của $DAI sẽ luôn được đảm bảo neo giá với USD qua cơ chế CDP.

Ngoài ra, MakerDAO cũng liên tục thực hiện các đề xuất thay đổi Phí ổn định (Stability Fee) và tỷ lệ tiết kiệm DAI để điều tiết cung - cầu đối với DAI. Các yếu tố này sẽ cùng nhau kết hợp để duy trì tỷ giá 1$ của DAI

- Khi $DAI giảm xuống dưới mức giá chốt, hệ thống sẽ tăng phí ổn định lên, khuyến khích những người vay $DAI trả nợ. Hoặc DAO cũng có thể tăng tỷ lệ tiết kiệm DAI lên, để thúc đẩy nhu cầu của các nhà đầu tư đầu tư vào $DAI.

- Khi DAI ở trên mức giá chốt của nó, điều ngược lại xảy ra. Phí ổn định sẽ được giảm xuống, khuyến khích nhu cầu vay $DAI, điều này gia tăng lượng $DAI mới được tạo ra và tăng nguồn cung của chúng. Ngoài ra, MakerDAO cũng có thể làm giảm nhu cầu của DAI bằng cách giảm tỷ lệ tiết kiệm $DAI, có nghĩa là các nhà đầu tư tìm kiếm nơi khác để kiếm lãi.

3. Đội ngũ phát triển

MakerDAO là một dự án DAO điển hình được thành lập bởi Rune Christensen vào năm 2014 và có trụ sở chính tại Santa Cruz, California.

Dự án phát triển theo hướng là tổ chức phi tập trung tự trị (DAO - Decentralized Autonomous Organization), vì vậy giao thức Maker sẽ được quản lý bởi những người nắm giữ token MKR.

Mọi thay đổi cũng như quyết định phát triển của dự án sẽ được quyết định thông qua việc bỏ phiếu của các chủ sở hữu token.

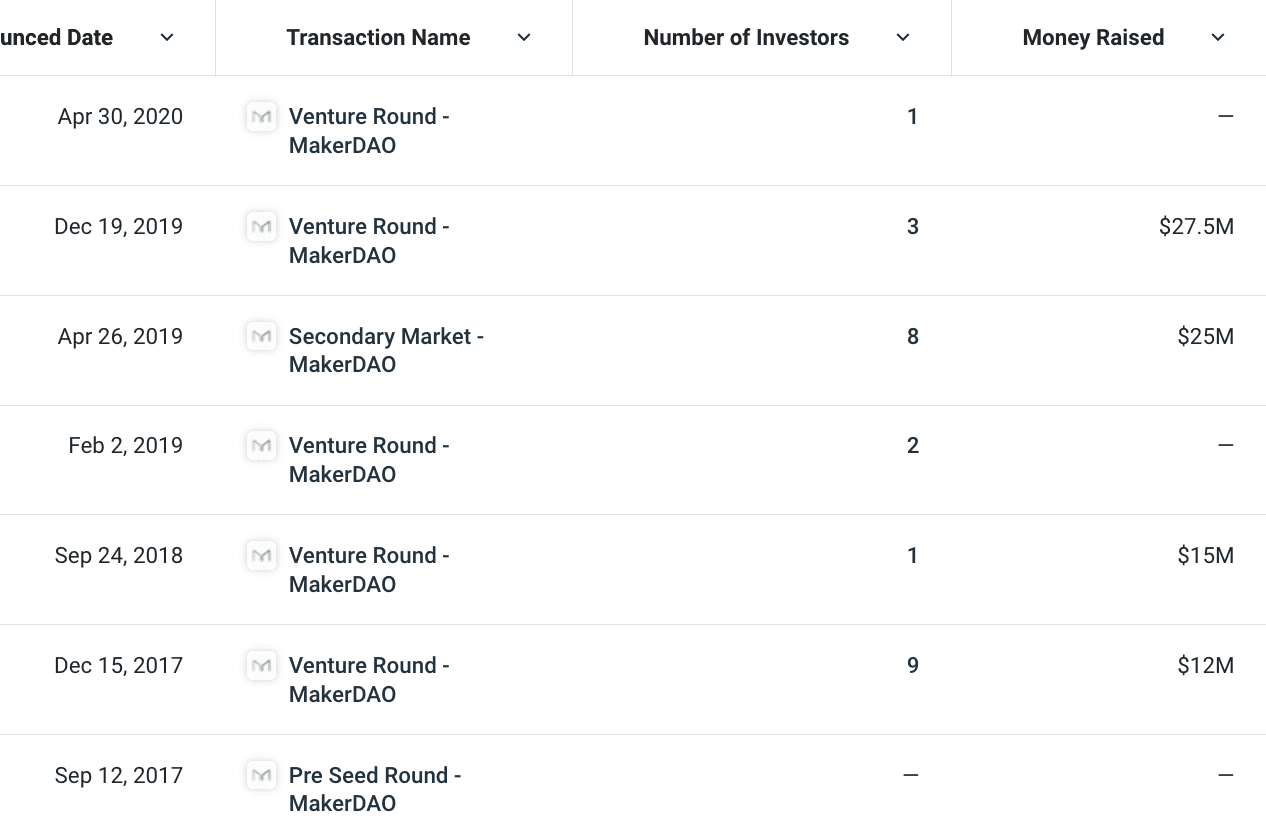

4. Thông tin huy động vốn

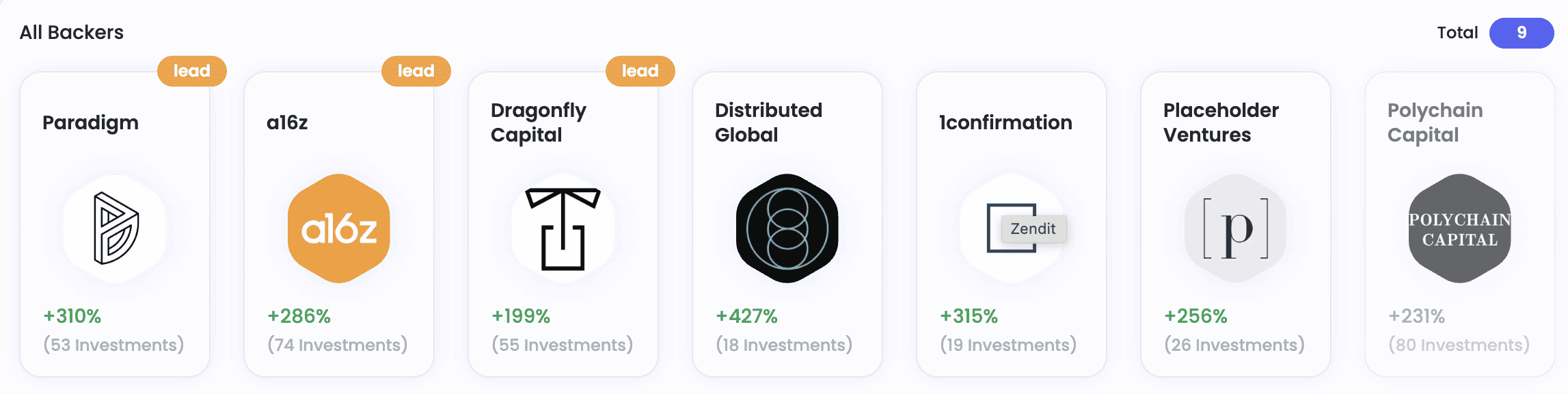

Dựa theo dữ liệu của Crunchbase, MakerDAO đã huy động thành công tổng cộng 79,5 triệu đô la Mỹ qua 7 vòng gọi vốn với sự tham gia của các quỹ đầu tư lớn như Paradigm, a16z, Dragonfly Capital,…

Thông tin huy động vốn

5. Tokenomics

Thông tin token

- Tên token: MakerDAO

- Ký hiệu token: MKR

- Blockchain: Ethereum

- Tiêu chuẩn token: ERC20

- Contract: 0x9f8f72aa9304c8b593d555f12ef6589cc3a579a2

- Tổng cung: 1,000,000 MKR

- Cung lưu thông hiện tại: 901,310 MKR

Tiện ích token

- $MKR được sử dụng để tham gia các hoạt động biểu quyết cho các thay đổi và chính sách trên nền tảng.

- Người sở hữu $MKR có thể tham gia vào việc điều chỉnh lãi suất ổn định (Stability Fee) trong hệ thống MakerDAO.

- Bỏ phiếu cho các cải tiến và nâng cấp.

- MKR cũng có thể được sử dụng để thanh toán các khoản phí và chi phí trong hệ thống như chi phí bảo trì, phí giao dịch và chi phí khác liên quan đến việc vận hành và phát triển dự án.

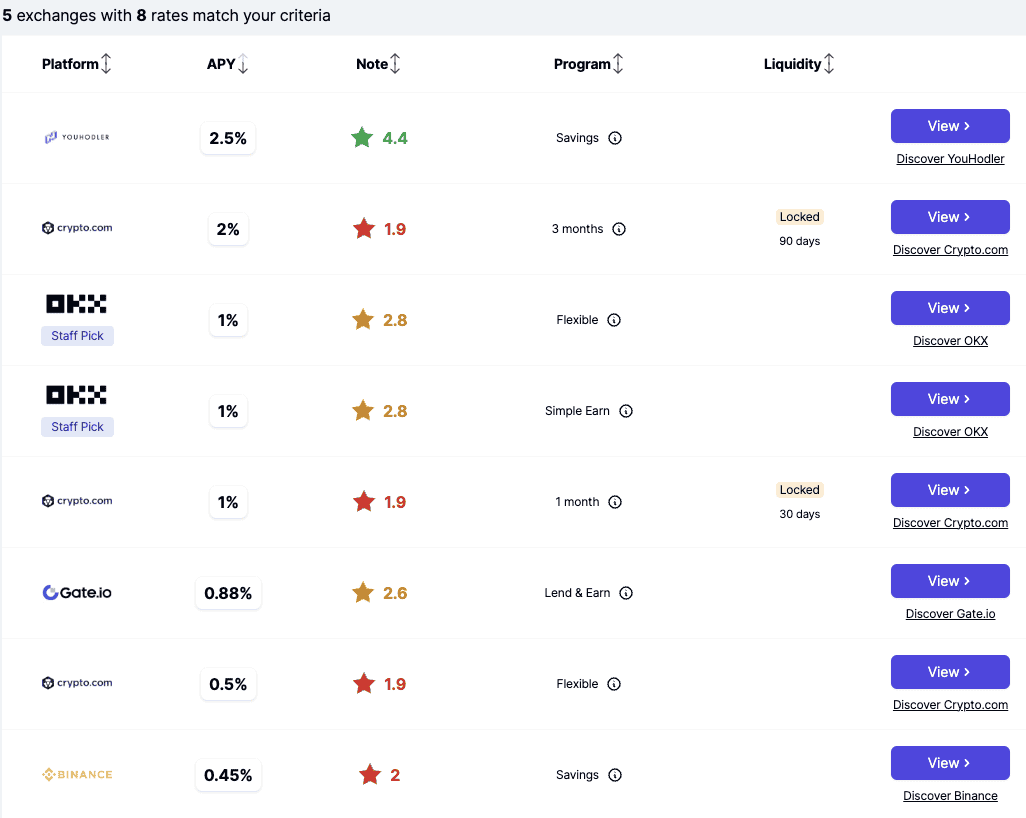

Ngoài ra, hiện tại cũng có một số nền tảng thứ ba đang cho phép người dùng có thể stake MKR để nhận lãi suất như Binance (APR 0.44%), OKX (APR 1%),….

Một số nền tảng thứ ba cho phép stake MKR để nhận lãi suất

Mua $MKR ở đâu?

Hiện tại, người dùng có thể giao dịch mua bán MKR trên gần 200 sàn giao dịch cả phi tập trung lẫn tập trung

- Sàn phi tập trung: Uniswap, Sushiswap, Balancer,….

- Sàn tập trung: Binance, Coinbase, Huobi, MEXC, BTSE, OKX,…

Mua $DAI ở đâu?

Hiện tại, $DAI cũng đang được hỗ trợ giao dịch trên rất nhiều sàn lớn như:

- Sàn phi tập trung: Uniswap, PancakeSwap, Quickswap, Velodrome, Balancer,….

- Sàn tập trung: Binance, Coinbase, OKX, Kucoin, CoinEx,…

Mối quan hệ giữa $MKR và $DAI?

MakerDAO sử dụng token quản trị (MKR) không chỉ để quản lý hệ thống mà còn dùng làm tài sản thế chấp cuối cùng trong trường hợp giá tài sản thế chấp gặp sự cố.

6. Doanh thu của MakerDAO đến từ đâu?

Doanh thu của giao thức đến từ hai nguồn chính:

- Lãi suất cho vay (Stability fee): thu nhập từ lãi suất cho vay trên các khoản vay.

- Phí thanh lý: doanh thu đến từ tiền phạt các khoản vay thanh lý

Dựa theo số liệu của Messari, doanh thu của MakerDAO trong 1 năm vừa rồi đã đạt đến 19,82 triệu đô la Mỹ.

7. Một số các thông tin nổi bật về MakerDAO

- Tổng giá trị tài sản khoá trong giao thức: > 5 tỷ đô la Mỹ.

- Hệ sinh thái với hàng trăm dự án đang sử dụng và hỗ trợ tiện ích cho DAI.

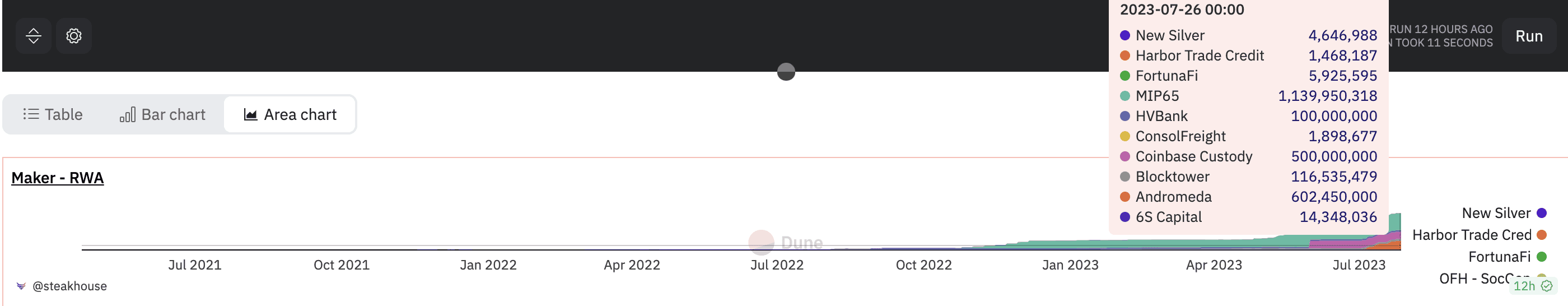

Trong ngành công nghiệp tài chính phi tập trung (DeFi), MakerDAO đóng vai trò quan trọng và tiên phong trong xu hướng RWA (Real-World Assets - Tài sản thế giới thực). RWA là một xu hướng trong DeFi nhằm mở rộng phạm vi và tính khả dụng của tài sản có giá trị thực trong không gian tiền điện tử và blockchain.

Năm 2020, MakerDAO đã chính thức thông qua đề xuất cho phép sử dụng tài sản RWA của 6S Capital làm tài sản thế chấp. Cho đến hiện tại, số lượng khoản vay sử dụng RWA trong MakerDAO đã đạt tới trị giá 2.3 tỷ đô la Mỹ, chiếm gần một nửa thị phần cho vay trên MakerDAO.

Một số thông tin nổi bật về MakerDAO

8. Kết luận

MakerDAO là một trong những dự án DeFi lão làng từ những giai đoạn phát triển đầu tiên của DeFi và vẫn đang quản lý một lượng tài sản khoá lên tới hàng tỷ đô la Mỹ ở thời điểm hiện tại.

Mặc dù, vốn hoá của DAI đã từng bị đánh bại bởi UST (Terra) ngay cả khi phát triển lâu hơn, nhưng hiện tại MakerDAO vẫn đang là một cái tên khá “solid” trong ngách lending/ borrowing.

Các đề xuất về việc mở rộng hỗ trợ đa dạng các loại tài sản thế chấp trong thế giới thực (Real World Assets) ở MakerDAO cũng là một trong những tín hiệu đầu tiên trong việc kết nối giữa DeFi và TradFi.

Nếu MakerDAO thực sự có thể triển khai thì đây sẽ là một trong những tiềm năng khai thác lớn nhất với ngành công nghiệp cho vay trị giá hàng nghìn tỷ đô trong truyền thống.

Bài viết chỉ mang tính chất cung cấp thông tin và không phải lời khuyên đầu tư!

Đọc thêm:

Compound là gì? Những điều cần biết về giao thức lending top đầu trên Ethereum

Tapioca ($TAP) là gì? Tổng quan về giao thức lending borrowing trên LayerZero

Tiếng Việt

Tiếng Việt English

English